Facture Auto-Entrepreneur : le guide 2024 (+ 1 modèle gratuit)

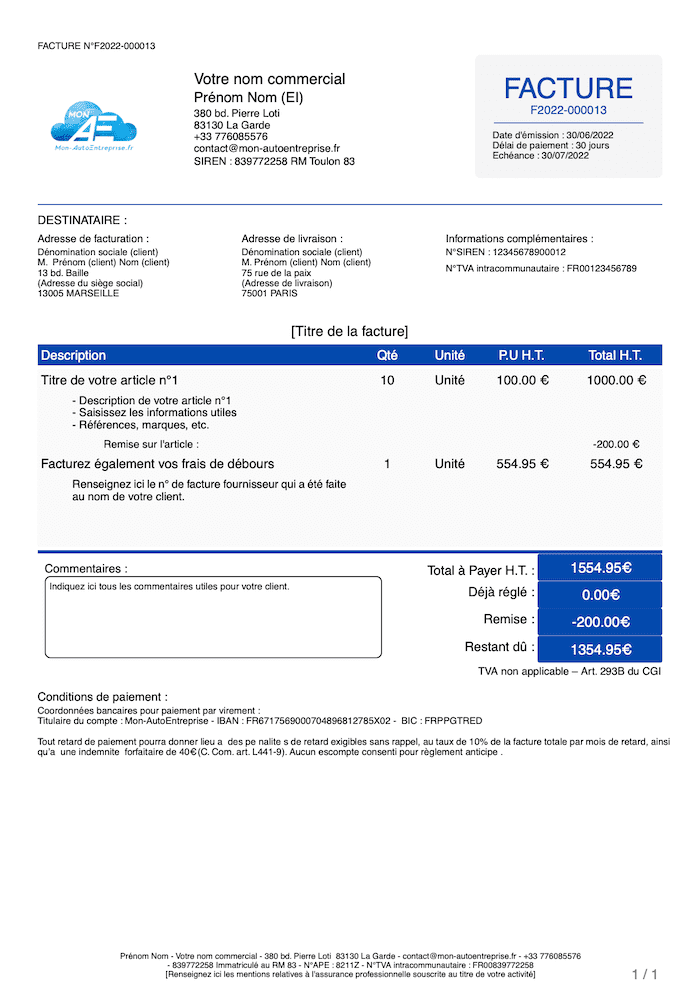

Modèle de Facture Auto-Entrepreneur

Éditez facilement des factures conformes à la réglementation. Modèle de facture Excel gratuit et 100 % personnalisable.

Qu’est-ce qu’une facture auto-entrepreneur ?

Définition et rôles d’une facture

Une facture est un document qui atteste de la vente de vos produits ou services à vos clients.

Elle a plusieurs fonctions :

- Une fonction juridique : en cas de litige, elle sert de preuve de la transaction entre le micro-entrepreneur et son client. La facture permet ainsi de constater un droit de créance et d’entamer un recours en cas de facture impayée.

- Une fonction commerciale : elle permet de détailler les conditions de vente (produits ou services vendus, prix unitaire, quantités, éventuelles remises, etc.). La facture indique également le montant restant à payer ainsi que les éventuels acomptes déjà versés par le client.

- Une fonction comptable : elle fait office de pièce justificative et doit être conservée pendant 10 ans.

- Une fonction fiscale : elle précise si vous êtes redevable ou non de la TVA. Elle sert également de preuve en cas de contrôle des impôts. Le chiffre d’affaires déclaré à l’administration fiscale doit en effet correspondre à votre facturation.

La facture est donc un outil d’une grande utilité pour tous les auto-entrepreneurs !

Les différents types de facture

Il existe plusieurs types de factures en micro-entreprise :

La facture d’acompte

Un micro-entrepreneur peut demander un acompte à son client pour :

- Éviter d’avancer des frais (achat de matières premières par exemple) ;

- Éviter les impayés ;

- Permettre à son client de payer en plusieurs fois.

Lorsque vous demandez le versement d’un acompte à votre client, vous devez lui fournir une facture d’acompte (art. 289 du CGI).

À la livraison ou une fois la prestation terminée, il faudra envoyer la facture finale à votre client, également appelée facture de solde.

ⓘ Bon à savoir :

Vous devez avancer de l’argent pour réaliser votre prestation ou votre vente (achat des matériaux par exemple) ? Plutôt que de refacturer cette somme à votre client, faites-vous rembourser vos frais de débours. Ces derniers ne seront pas comptabilisés comme du chiffre d’affaires à déclarer, à condition d’obtenir une facture fournisseur au nom de votre client.

La facture d’avancement ou de situation

Une facture de situation, également appelée facture d’avancement ou facture intermédiaire, permet d’étaler le paiement d’une prestation dans le temps. Vous allez ainsi pouvoir facturer au fur et à mesure de votre prestation, plutôt que de facturer en une fois à la fin.

La facture d’avancement est généralement utilisée pour des prestations sur le long terme : chantiers du BTP, développement informatique, etc.

Une fois toutes vos factures d’avancement émises, il faudra transmettre à votre client une facture finale appelée facture de clôture.

La facture de solde ou de clôture

Vous avez émis des factures d’acompte ou des factures de situation ? Vous allez devoir transmettre à votre client une facture finale, appelée facture de solde ou de clôture.

En plus des mentions obligatoires communes à toutes les factures auto-entrepreneur, elle précise également quelques informations complémentaires :

- Référence de votre devis auto-entrepreneur,

- Liste des factures d’acomptes ou de situation émises précédemment,

- Montant total dû, sommes déjà payées et montant restant à payer.

La facture de solde ou de clôture est donc émise à la fin d’une prestation ou à la livraison finale, pour réclamer le dernier règlement attendu à votre client.

La facture d’avoir

Besoin de corriger ou d’annuler une facture ? Vous devrez alors émettre une facture d’avoir.

En effet, vous ne pouvez pas modifier ou supprimer une facture déjà enregistrée (article 242 nonies A de l’annexe II au CGI et loi anti-fraude à la TVA de 2018).

Vous pouvez éditer une facture pour :

- Annuler une facture qui a déjà été réglée ou enregistrée ;

- Constater un remboursement suite au retour d’une marchandise ou à la rétractation d’un client ;

- Corriger une erreur sur une facture, par exemple en cas d’oubli d’une remise ou en cas de trop perçu ;

- Faire un geste commercial comme une remise après avoir déjà transmis la facture initiale à votre client.

La suppression ou la modification d’une facture étant interdite, la facture d’avoir est donc indispensable pour corriger une erreur dans votre facturation auto-entrepreneur.

Facture, note, reçu et ticket de caisse : quelles différences ?

Contrairement à une facture ou à une note, le ticket de caisse ou le reçu n’ont pas de valeur juridique ou comptable. Ils servent principalement de preuve d’achat pour le client, s’il souhaite demander un échange ou un remboursement, et les mentions obligatoires ne sont pas les mêmes que sur les factures.

ⓘ Bon à savoir :

Vous avez des clients particuliers ? Vous pouvez leur transmettre un reçu plutôt qu’une facture (sauf pour une prestation de service d’un montant supérieur à 25 € TTC).

Est-il obligatoire de faire des factures en micro-entreprise ?

Vous vendez vos produits et/ou services à des clients particuliers

Vous avez l’obligation d’émettre une facture à vos clients particuliers seulement dans les cas suivants :

- Vous faites des ventes à distance (vente en ligne ou par correspondance) ;

- Vous faites des livraisons aux enchères publiques de biens d’occasion, d’œuvres d’art, d’objets de collection ou d’antiquité ;

- Vous vendez des prestations de services d’un montant égal ou supérieur à 25 € TTC ;

- Vous réalisez des travaux immobiliers (comprenant ou non une vente de matériaux ou de marchandises).

Dans les autres cas, la facture est facultative, et peut être remplacée par exemple par un reçu ou un ticket de caisse.

Vos clients sont des professionnels

Vous vendez des produits ou des services à un client professionnel ? Vous devez toujours lui fournir une facture (article L441-3 du Code de Commerce).

ⓘ ATTENTION !

Si vous n’émettez pas de facture alors que celle-ci est obligatoire, vous risquez une amende administrative pouvant aller jusqu’à 75 000 €.

Quelles sont les mentions obligatoires sur une facture micro-entrepreneur ?

Les mentions obligatoires pour tous

1) Le type de document

Vous devez indiquer la mention « facture », « note », « acompte » ou encore « avoir », selon le type de facture que vous éditez.

Si vous êtes un auto-entrepreneur libéral, le terme « facture » peut parfois être remplacé par « note d’honoraires ».

2) Le numéro de facture

Les factures émises doivent être numérotées selon une séquence chronologique continue, sans interruption (ex : 001, 002, 003, etc.).

Chaque facture a donc un numéro qui lui est propre : 2 factures ne peuvent pas avoir le même numéro. Il ne peut pas non plus y avoir de « trou » dans la numérotation.

Si vous le souhaitez, vous pouvez aussi ajouter un préfixe avant la numérotation de vos factures. Généralement, on ajoute la lettre « F » suivie de l’année, voire le mois (ex : F-2024-001, F-2024-002, etc.).

Si votre activité le justifie, vous pouvez utiliser des séries distinctes à l’aide de préfixes différents. Par exemple, si vous facturez à la fois des professionnels et des particuliers, vous pouvez utiliser les préfixes PRO et PAR pour distinguer vos factures (ex : PRO-001, PRO-002… et PAR-001, PAR-002, etc.).

Votre facture comporte plusieurs pages ? Chaque page doit être numérotée (ex : 1/2 et 2/2), et le numéro de la facture doit apparaître sur chaque page.

ⓘ Bon à savoir :

Votre numérotation inclut l’année avant le numéro de votre facture ? Vous pouvez réinitialiser la numérotation en début de chaque année.

Votre numérotation inclut l’année et le mois ? Dans ce cas, il est déconseillé de repartir à 0 en chaque début de mois. En effet, une telle numérotation permet facilement d’ajouter ou de supprimer des factures. Cela pourrait vous être reproché en cas de contrôle.

3) Les dates d’émission, de vente et de règlement

Vous devez indiquer 3 dates sur vos factures :

- La date d’émission de la facture : la date à laquelle la facture est créée ;

- La date de la vente : le jour de la livraison de la marchandise ou le jour de la fin de la prestation de services ;

- La date limite de règlement : la date maximale à laquelle votre facture doit être payée.

Quoi qu’il arrive, il est formellement interdit d’antidater une facture.

4) Les coordonnées du micro-entrepreneur et du client

En tant que micro-entrepreneur, vous devez obligatoirement indiquer sur vos factures :

- Vos nom et prénom ;

- La mention « Entreprise Individuelle » ou les initiales « EI » avant ou après vos nom et prénom ;

- L’adresse de domiciliation de votre micro-entreprise ;

- Le nom de votre client (ou la dénomination sociale s’il s’agit d’une société) ;

- L’adresse de votre client (siège social pour une société, domicile personnel pour un particulier sauf opposition de sa part).

Vous avez un nom commercial ? Vous pouvez l’ajouter en plus de votre nom et prénom, mais pas en le substituant à ces précédents.

5) Votre numéro SIREN

Vous êtes commerçant ? Mentionnez votre numéro SIREN, suivi de « Immatriculé au RCS de » + ville du greffe d’immatriculation.

Vous êtes artisan ? Mentionnez votre numéro SIREN, suivi de « Immatriculé au RNE » + numéro du département d’immatriculation.

Vous exercez une activité libérale ? Vous avez le choix entre les 2 mentions suivantes :

- Numéro SIREN, suivi de « Immatriculé au RNE » + numéro du département d’immatriculation ;

- Ou « Dispensé(e) d’immatriculation au registre du commerce et des sociétés (RCS) et au répertoire des métiers (RM) ».

Vous venez de créer votre micro-entreprise et n’avez pas encore votre SIREN ? Nous vous déconseillons de commencer à facturer si vous ne l’avez pas reçu. Si vous le faites, vous devrez alors préciser « Entreprise en cours d’immatriculation au RCS de (ville) / ou au RM du (département) / ou au RNE du (département), n° SIRET en cours d’attribution ».

ⓘ Bon à savoir :

Depuis le 1er janvier 2023, le Registre National des Entreprises (RNE) a remplacé les anciens répertoires, notamment le Répertoire des Métiers (RM) pour les artisans. Même si aucune législation ne le précise actuellement, il est conseillé de remplacer les anciens répertoires par le RNE dans les mentions sur vos factures.

6) La description des produits et services vendus

Vous devez détailler précisément l’ensemble des produits et / ou services vendus sur votre facture en indiquant :

- La désignation du produit ou de la prestation (nature, marque, référence, matériaux fournis, main d’œuvre, etc.) ;

- Le décompte détaillé de chaque produit ou service : unité et quantité.

Si vous vendez plusieurs produits ou prestations sur la même facture, il est recommandé de faire 1 ligne par produit ou service.

7) Le prix

Vous devrez indiquer sur vos factures auto-entrepreneur :

- Le prix catalogue (ou prix unitaire HT) : le prix pour 1 quantité hors TVA ou le taux horaire pour les prestations de services ;

- Les éventuelles remises ou réductions ;

- Les éventuelles majorations de prix (frais de livraison, frais de déplacement, etc.) ;

- Et la somme totale à payer hors taxes (HT).

Vous êtes redevable de la TVA ? Vous devez également indiquer :

- Le taux de TVA applicable et le montant en euros correspondant ;

- Le montant total toutes taxes comprises (TTC) ainsi que le montant total en euros par taux de TVA.

Besoin d’en savoir plus ? Consultez notre article complet sur la TVA auto-entrepreneur.

ⓘ ATTENTION !

Vous ne bénéficiez plus de la franchise en base de TVA ? N’oubliez pas de supprimer la mention « TVA non applicable, article 293 B du CGI ».

8) Le numéro de TVA intracommunautaire

Votre numéro de TVA intracommunautaire doit apparaître sur vos factures si vous vendez des biens ou des services à des clients étrangers (Union européenne ou hors Union européenne).

Vous devez alors demander ce numéro à votre service des impôts des entreprises (SIE).

Modèle de Facture Auto-Entrepreneur

Éditez facilement des factures conformes à la réglementation. Modèle de facture Excel gratuit et 100 % personnalisable.

Les mentions obligatoires spécifiques

Selon les cas, vous pouvez avoir d’autres mentions obligatoires à faire figurer sur votre facture micro-entrepreneur :

- La mention « TVA non applicable, art. 293 B du CGI » si vous bénéficiez de la franchise en base de TVA ;

- Le numéro du devis ou du bon de commande correspondant (si votre client en a signé un) ;

- Le nom, les coordonnées et le site internet de votre organisme de médiation de la consommation ( si vous vendez à des particuliers) ;

- La mention « Autoliquidation » pour les sous-traitants dans le bâtiment qui interviennent pour le compte d’un donneur d’ordre assujetti à la TVA ;

- Votre assurance auto-entrepreneur professionnelle, si elle est obligatoire : nature de l’assurance souscrite, nom et coordonnées de l’assureur et couverture géographique de l’assurance.

Enfin, si votre client est un professionnel :

- L’adresse du siège social (et l’adresse de facturation si celle-ci est différente) ;

- Le numéro de TVA du client professionnel : si celui-ci est redevable de la TVA et si le montant total de la facture est supérieur à 150 € HT, ou s’il est installé à l’étranger ;

- La date de paiement ou le délai de paiement ;

- Les conditions d’escompte en cas de paiement anticipé (si aucun escompte n’est accordé pour paiement anticipé, indiquez « Aucun escompte accordé pour paiement anticipé ») ;

- Le taux des pénalités de retard : il s’agit de la pénalité qui sera exigible en cas de retard de paiement sans qu’un rappel soit nécessaire ;

- La mention de l’indemnité forfaitaire de 40 € pour frais de recouvrement en cas de retard de paiement.

Peur de commettre une erreur qui pourrait vous coûter cher ? Téléchargez notre modèle gratuit de facture auto-entrepreneur ! Conçu sur Excel, il est entièrement personnalisable, que vous soyez redevable ou non de la TVA.

Les nouvelles mentions obligatoires sur les factures à compter du 1er juillet 202

Suite au décret n° 2022-1299 du 7 octobre 2022, vous devez ajouter les mentions suivantes à vos factures à compter du 1er juillet 2024 :

1) Le Siren de votre client ou son numéro de TVA intracommunautaire

Cela concerne uniquement vos clients professionnels. Vous devez alors mentionner :

- Son numéro de SIREN s’il est domicilié en France ;

- Son numéro de TVA intracommunautaire s’il est domicilié en Union européenne.

Si votre client est à l’étranger (hors UE), mentionnez son numéro d’identification (Tax ID) si vous pouvez l’obtenir.

2) L’adresse de livraison des biens

Vous êtes concerné uniquement si l’adresse de livraison des biens est différente de l’adresse de facturation.

3) Le type ou la catégorie de l’opération

Vous devez préciser la catégorie de chaque article sur vos factures :

- « Livraison de biens » pour les produits (ventes de marchandises) ;

- « Prestation de service » pour les services (prestations commerciales, artisanales ou libérales) ;

- « Mixte » s’il s’agit à la fois d’un produit et d’un service (en cas de pack incluant la fourniture des marchandises dans la prestation).

Il est également possible de faire apparaître cette mention de manière globale plutôt que par article, dans les commentaires de votre facture par exemple.

4) La mention « Option pour le paiement de la taxe d’après les débits »

Vous êtes concerné uniquement si vous avez choisi de payer la taxe d’après les débits. En pratique, les auto-entrepreneurs ne sont pas (ou très peu) concernés, car ils payent la TVA d’après les encaissements et non d’après les débits.

Autrement dit, si vous êtes redevable de la TVA, c’est lorsque le client vous a payé que vous devez la reverser à l’état, et non pas lorsque la facture a été émise. C’est le même principe que pour le calcul du chiffre d’affaires à déclarer à l’URSSAF.

💡 L’ajout de ces nouvelles mentions obligatoires fait suite à l’arrivée de la facturation électronique pour les auto-entrepreneurs.

ⓘ Notre conseil :

N’attendez pas le 1er septembre 2027 et ajoutez dès maintenant ces mentions à vos factures ! Mieux vaut anticiper afin d’être sûr de ne pas oublier ces nouvelles mentions obligatoires. Pour être certain de ne rien oublier, téléchargez notre modèle gratuit ou testez notre logiciel gratuitement pendant 30 jours !

Auto-Entrepreneur, comment facturer : facture papier, dématérialisée ou e-facturation ?

Faut-il utiliser un logiciel de facturation auto-entrepreneur ?

Un auto-entrepreneur n’a pas l’obligation d’utiliser un logiciel de facturation actuellement, mais cela va changer d’ici 2027.

Dès lors que votre facture auto-entrepreneur comporte bien toutes les mentions obligatoires, vous pouvez tout à fait l’établir vous-même, « à la main ». Vous pouvez par exemple utiliser un facturier pour auto-entrepreneur si vous souhaitez faire des factures au format papier.

On parlera de facture dématérialisée si vous scannez une facture papier pour l’envoyer par mail à votre client.

Mais vous l’avez vu, les mentions obligatoires sont particulièrement nombreuses et varient selon votre situation, celle de votre client et la législation du moment.

Le respect des règles de facturation est primordial pour éviter tout problème en cas de contrôle.

ⓘ Bon à savoir :

Une amende de 15 € par mention manquante ou inexacte peut vous être appliquée (plafonnée à 1/4 du montant total de la facture).

Grâce à un logiciel de facturation :

- Vous évitez les erreurs ou les oublis. Vos factures sont conformes à la réglementation ;

- Vous éditez plus rapidement vos factures et gagnez du temps sur la partie administrative de votre activité.

Et selon les logiciels de facturation, vous pouvez même :

- Bénéficier d’un suivi en temps réel du paiement de vos factures. Vous y voyez plus clair pour savoir si vous devez relancer vos clients ;

- Activer des rappels pour vos déclarations Urssaf, voire même les faire directement depuis le logiciel ;

- Suivre plus facilement l’évolution de votre chiffre d’affaires et de vos charges et savoir où vous en êtes par rapport aux seuils de TVA et de CA ;

- Générer automatiquement votre livre de recettes et votre registre des achats (si vous êtes concerné).

Envie de vous simplifier la vie ? Vous pouvez retrouver toutes ces fonctionnalités dans notre logiciel de gestion / facturation 100 % dédié aux auto-entrepreneurs : Compta by Mon-AutoEntreprise.fr.

Profitez dès maintenant d’un essai gratuit de 30 jours, sans engagement (et sans carte bancaire).

Facturation électronique obligatoire : qu’en est-il pour les auto-entrepreneurs ?

Qu’ils utilisent ou non un logiciel, les auto-entrepreneurs sont tous concernés par la future généralisation de la facturation électronique.

Lancée en 2023, cette réforme a un triple objectif : lutter contre la fraude à la TVA, baisser la charge administrative des professionnels et optimiser le suivi des entreprises en temps réel.

Initialement prévue en juillet 2024, celle-ci a finalement été reportée. Voici les nouvelles dates à retenir pour les auto-entrepreneurs :

- Vous aurez l’obligation de recevoir des factures électroniques dès le 1er septembre 2026.

- Vous devrez émettre des factures électroniques à compter du 1er septembre 2027.

Attention, il ne faut pas confondre facture dématérialisée (envoyée par mail) et facture électronique (également appelée e-invoicing).

La facturation électronique répond à des normes très précises (norme EN 16931) et doit obligatoirement transiter via une plateforme de dématérialisation.

Cette réforme de la facturation électronique concerne toutes les transactions réalisées entre deux entreprises françaises. Si vos clients sont des professionnels, vous êtes donc concerné (même si vous n’êtes pas redevable de la TVA).

Notre logiciel de facturation évoluera pour s’adapter à cette réforme. Notre objectif : vous simplifier encore plus votre quotidien d’auto-entrepreneur !

FAQ : Réponses aux questions fréquentes sur la facturation auto-entrepreneur

Combien de temps faut-il conserver ses factures ?

Les auto-entrepreneurs doivent conserver leurs factures pendant 10 ans (art. L123-22 du Code de Commerce). Vous pouvez conserver vos factures au format papier, ou au format numérique sur un support informatique.

Comment annuler ou rectifier une facture ?

Si votre client n’a pas encore payé sa facture, vous avez la possibilité d’en éditer une nouvelle. Elle aura alors un nouveau numéro et devra préciser « Annule et remplace la facture n°… ». Vous pouvez également transmettre un avoir à votre client afin de corriger le montant de la première facture. En revanche, si votre client a déjà réglé la facture, vous devez émettre une facture d’avoir. Dans tous les cas, une facture enregistrée ayant un numéro attribué ne pourra pas être totalement supprimée, afin de ne pas rompre la séquence chronologique continue de votre numérotation.

Le devis est-il obligatoire avant la facture ?

Sauf cas particuliers, il n'est pas obligatoire d'envoyer un devis à votre client avant de lui envoyer votre facture. Toutefois, la signature préalable d'un devis par votre client vous engage réciproquement et a valeur de contrat. Il est donc préférable d'officialiser la relation commerciale avec votre client via la signature d'un devis avant de commencer une prestation ou de conclure une vente !

Peut-on rédiger une facture micro-entrepreneur dans une langue étrangère ?

Oui ! Toutefois, en cas de contrôle, l'administration fiscale pourra vous en demander une traduction par un traducteur assermenté. Ceci peut donc vous coûter relativement cher.

Peut-on facturer dans une autre devise que l'euro ?

Oui, à condition que cette devise soit reconnue à l'international et qu'elle soit convertible en euro. Vous devez alors indiquer sur votre facture le taux de change en euros et ne pas oublier d'ajouter le n° de TVA de votre client, ainsi que le vôtre si votre client est assujetti à la TVA dans son pays. En revanche, l'inscription dans votre livre de recettes doit être faite en euro et non dans la devise étrangère.

Faut-il envoyer des conditions générales de vente (CGV) à ses clients ?

Dans le cadre d'une vente de marchandise ou d'une prestation de service à un particulier, vous devez obligatoirement lui transmettre vos CGV sur un support durable (sur un PDF par exemple). L'envoi des CGV est obligatoire pour les clients professionnels uniquement s'ils en font la demande.

🔗 Nos sources :

- Rédiger une facture (autoentrepreneur.urssaf.fr)

- Modèle de facture pour auto-entrepreneur de l’URSSAF (autoentrepreneur.urssaf.fr)

- Obligations comptables du micro-entrepreneur (entreprendre.service-public.fr)

- La comptabilité du micro-entrepreneur (bpifrance-creation.fr)

- Mentions obligatoires d’une facture : tout savoir (economie.gouv.fr)

- Facturation : quelles sont vos obligations ? (bpifrance-creation.fr)

- Tout savoir sur la facturation (entreprendre.service-public.fr)

- La généralisation de la facturation électronique reportée au 1er septembre 2026 (entreprendre.service-public.fr)

- Facturation électronique entre entreprises : une obligation et des opportunités pour les TPE-PME (francenum.gouv.fr)

Bonjour, existe-t-il un indice d’augmentation pour les tarifs facturés ?

Bonjour !

Un grand merci pour cet article. J’ai juste une question cocnernant quoi écrire pour la TVA.

Je suis un micro-entrepreneur -> TVA non applicable -> mention “TVA non applicable – article 293B du CGI” sur la facture. Je facture des prestations de service depuis ma micro-entreprise basée en France, à une entreprise Australienne -> TVA non applicable -> mention « TVA non applicable – art. 259-1 du CGI » sur la facture.

Est-ce que je dois renseigner les deux sur ma facture ? Car ils sont obligatoires ? Ou juste un des deux ? Si oui, lequel ?

Bonne journée!

Bonjour Manon,

Avec plaisir ! Dans votre cas, la mention qui prévaut est celle relative à la TVA non applicable en raison du régime de franchise en base de TVA, soit l’article 293B du CGI. En effet, l’article 259-1 du CGI s’applique lorsque vous n’êtes plus au régime de franchise en base de TVA. Vous pouvez toutefois préciser les 2 articles (art. 293B et 259-1 du CGI) sur vos factures.

Belle journée,

Bien à vous.

Bonjour et merci infiniment pour cet article qui m’a bcp aidé. Cependant, j’ai quelques doutes concernant ma situation et je me permets de solliciter votre aide.

Je gère une micro-entreprise qui englobe trois activités : l’achat-revente, la création d’objets, ainsi que la traduction et l’interprétariat.

En tant que collaborateur occasionnel du service public, je travaille ponctuellement en tant qu’interprète, et nous sommes réquisitionnés par les services de l’État, ce qui ne nécessite pas l’émission de factures.

J’aimerais savoir comment enregistrer ces prestations dans le livre des recettes. Par exemple, lorsque je réalise des ventes d’articles et des prestations de service, je génère des factures pour les ventes en notant les numéros de facture dans le livre des recettes. Cependant, comment devrais-je enregistrer les prestations qui ne sont pas accompagnées de factures ? Comment assurer leur suivi dans le livre des recettes ?

De plus, étant donné que j’exerce plusieurs activités au sein de ma micro-entreprise, je me demande s’il est nécessaire de numéroter les factures de façon séparée, c’est-à-dire avoir une numérotation distincte pour les ventes, la traduction et la création d’objets, ou si je peux utiliser une numérotation continue (1, 2, 3) pour toutes les activités. J’ai reçu des avis divergents à ce sujet.

Enfin, dois-je tenir un livre de recettes distinct pour chaque activité, ou puis-je continuer à enregistrer les recettes de toutes les activités dans un même cahier, les unes en dessous des autres ?

Je vous remercie d’avance de votre aide et vous souhaite une excellente journée.

Cordialement

Bonjour,

En principe, vous devez en effet mentionner une référence de pièce justificative (facture) dans votre livre de recettes. Si vous ne produisez pas de factures, peut-être pouvez-vous renseigner la référence d’un éventuel bon de commande qui serait fourni par les services de l’État pour ces services ?

Pour la numérotation de vos factures, vous n’êtes pas obligé d’avoir des séquences distinctes. Si vous souhaitez utiliser des séquences distinctes, veillez à bien les différencier, avec un préfixe différent par exemple, avant la numérotation.

Concernant le livre de recettes, vous pouvez tenir un livre global, en prenant soin de bien distinguer les différentes activités en renseignant pour chaque ligne la nature.

Belle journée,

Bien à vous.

Bonjour et merci pour cet article complet.

Il me semble, sauf erreur de ma part, qu’il manque un élément obligatoire : la mention des coordonnées de l’organisme de médiation à la consommation choisie en cas de litige.

Bonjour,

Merci pour votre commentaire. Effectivement, la mention relative à l’organisme de médiation peut être ajoutée sur les devis/factures. Cependant, cela n’est pas forcément obligatoire, si vous transmettez à vos clients des CGV qui précisent bien les coordonnées de votre médiateur.

Belle journée,

Bien à vous.

Dans le cas d’achat type Leroy Merlin ou Bricomarché de matériels avec une carte bancaire personnelle associée à une carte de fidélité (ce qui fait accessoirement bénéficier le client d’une remise) pour le compte d’un client, je comprends que cela ne peut être considéré donc, comme « débours » car le ticket de caisse ou facture reste à mon nom ou au nom de l’auto-entreprise…… Mais comment se faire néanmoins rembourser au centime près par ledit client de cet achat nécessaire pour assumer les travaux??.

Bonjour,

Vous pouvez demander une facture au magasin et préciser que la facture doit être établie au nom de votre client. Voici un article complet vous expliquant le fonctionnement des frais de débours.

Ainsi, même si votre nom apparaît sur le ticket de caisse, la facture au nom de votre client vous permettra de profiter de la méthode des débours.

Bien à vous.

Bonjour, merci pour cet article très instructif. Mais une question me taraude : dans le cas d’un micro-entrepreneur exerçant plusieurs activités différentes, a-t-il le droit d’émettre des factures différentes, avec des nomenclatures et une numérotation séparées? Je pense à ceux qui travaillent pour Deliveroo ou Uber Eats en plus d’une autre activité : Deliveroo édite les factures pour le ME, mais comment Deliveroo sait-il les factures que ce ME a peut-être déjà émises de son côté, avec des numéros déjà pris? Par exemple : lorsque le ME fera sa première course pour Deliveroo, il aura déjà émis des factures au titre de son autre activité, la numérotation sera déjà commencée, le numéro 1 sera déjà utilisé, avec une nomenclature déjà choisie par lui. Merci !

Bonjour Charly,

Avec plaisir, merci pour votre commentaire !

Effectivement c’est une bonne question, car avec les plateformes comme Deliveroo ou Uber, qui facturent à votre place vos clients, vous n’avez pas la maîtrise de la numérotation de ces factures. Pour les distinguer, il est effectivement toléré d’avoir des séquences distinctes avec par exemple un préfixe devant la numérotation de ces factures (par ex : DEL 0002 / UB 0002).

Une autre solution plus fastidieuse pourrait-être de reprendre les factures selon votre numérotation en mentionnant les n° de factures émises par la plateforme sur celles-ci.

Bonne journée et à bientôt,

Thomas.