Comptabilité Auto-Entrepreneur : les 7 obligations comptables à respecter

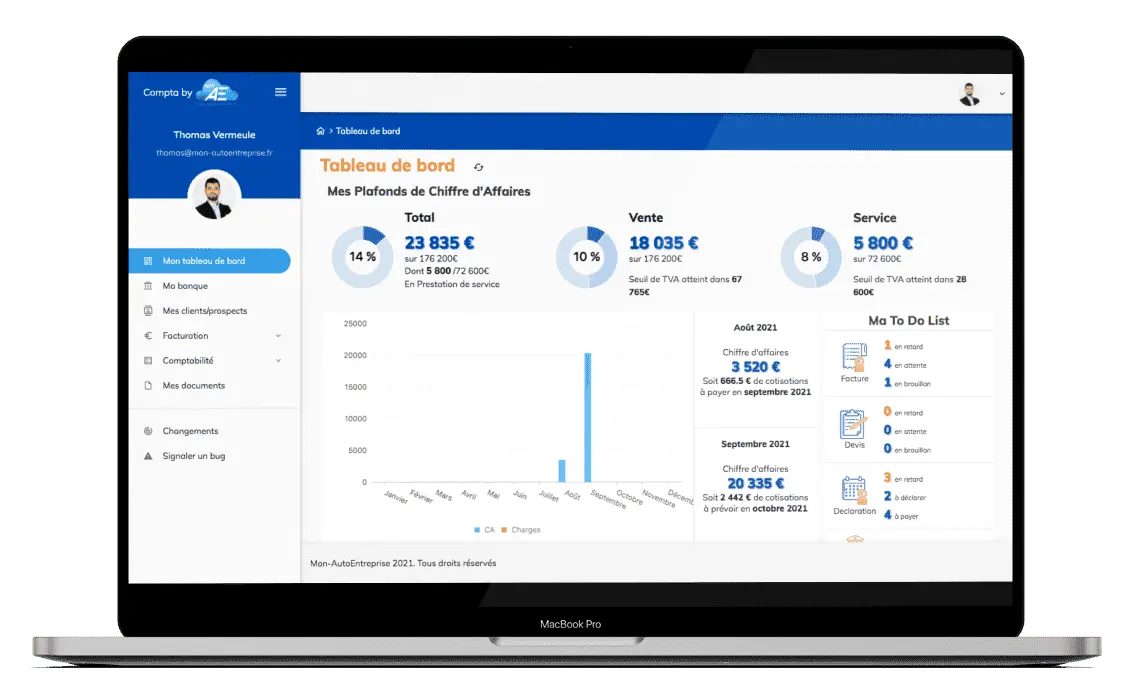

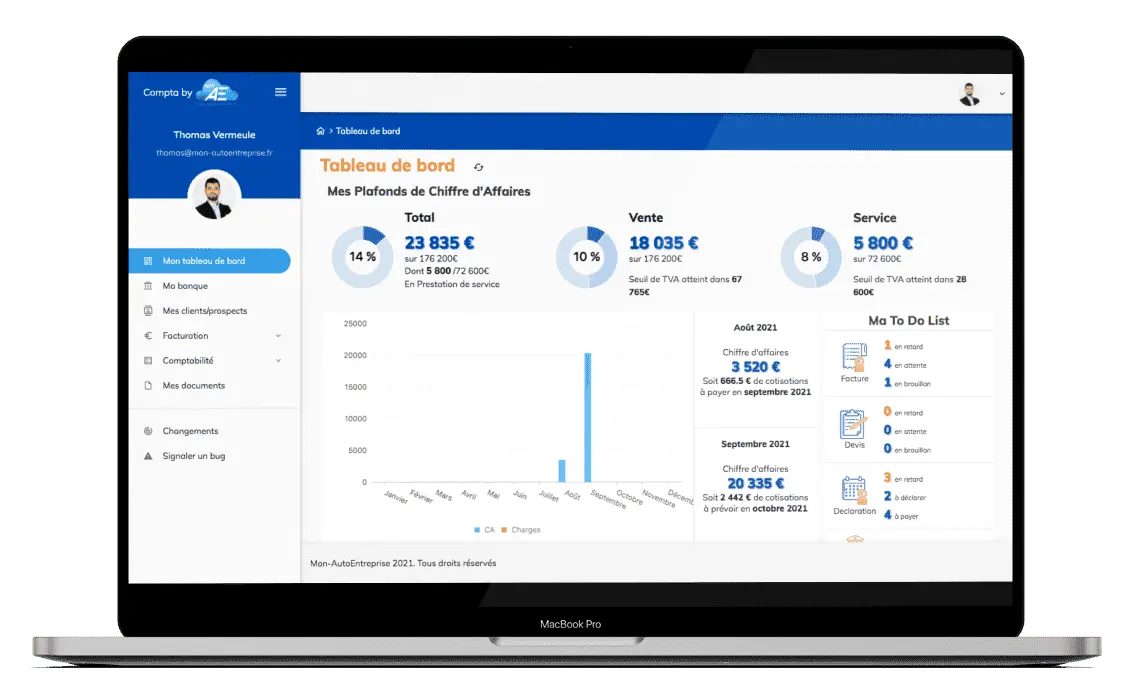

Et si vous simplifiez votre compta ?!

Grâce à Compta by Mon-AutoEntreprise.fr, facturez facilement et rapidement et automatisez votre compta !

Comptabilité auto-entrepreneur : des obligations allégées

Concrètement, grâce à ce statut, l’auto-entrepreneur profite des allègements suivants :

- Le régime micro-fiscal (micro BIC ou micro BNC) : il bénéficie d’un abattement forfaitaire sur son revenu imposable, sans aucun justificatif à fournir.

- La franchise en base de TVA : sous certains plafonds de chiffre d’affaires (CA), le micro-entrepreneur est exonéré de cette taxe. Il ne la facture donc pas à ses clients et ne doit pas la déclarer à l’État.

Résultat ? Il n’a pas de bilan comptable à produire chaque année. Il est également dispensé de fournir une liasse fiscale au service des impôts. Il n’est donc pas obligé de faire appel à un expert-comptable.

Pour sa déclaration d’impôt auto-entrepreneur, il devra simplement renseigner son CA encaissé et remplir un formulaire complémentaire (2042-C-PRO).

Enfin, les auto-entrepreneurs sont dispensés d’adhérer à un centre de gestion agréé.

💡 Pour aller plus loin : Avantages et inconvénients en auto-entrepreneur

ⓘ Bon à savoir :

Un entrepreneur individuel a deux options pour sa fiscalité : le régime réel ou le régime de la micro-entreprise (un abattement forfaitaire lui est alors appliqué). Voilà pourquoi il ne peut pas déduire ses charges d’auto-entrepreneur pour le calcul de son revenu imposable.

Les 7 obligations comptables en micro-entreprise

1) La facture client

Conformément à l’article L441-3 du Code de Commerce, le micro-entrepreneur a l’obligation de facturer ses clients quand il vend un produit ou un service.

Éditer une facture auto-entrepreneur est obligatoire si votre client est un professionnel. En revanche, s’il s’agit d’un particulier, vous êtes concerné uniquement si :

- Vous faites des ventes à distance

- Vous vendez des prestations de services d’un montant égal ou supérieur à 25 € TTC

- Vous faites des livraisons aux enchères publiques

- Vous réalisez des travaux immobiliers

Votre facture doit comporter plusieurs mentions obligatoires, parmi lesquelles :

- La date d’émission de la facture

- Son numéro

- L’identité du client et son adresse

- Votre identité (nom, prénom et adresse)

- Le numéro SIREN et le registre sur lequel est inscrite l’auto-entreprise

- La date de livraison des biens ou d’exécution de la prestation

- Le descriptif détaillé des biens et services vendus (nature, quantité, prix unitaire hors taxes, etc.)

- La somme totale facturée

Selon votre situation, vous devrez ajouter d’autres mentions obligatoires spécifiques. Par exemple, si vous bénéficiez du régime de franchise en base de TVA, vos factures devront comporter la mention « TVA non applicable – Art. 293B du CGI ». Si vous facturez un professionnel, vous devrez ajouter à vos factures des mentions concernant les pénalités de retard et les frais de recouvrement.

Enfin, de nouvelles mentions ont fait leur apparition avec l’arrivée de la facturation électronique pour les auto-entrepreneurs.

ⓘ ATTENTION !

Faire une erreur de facturation est vite arrivé. Or cela peut vous coûter cher ! En cas de contrôle, vous risquez 15 € d’amende fiscale par mention obligatoire manquante et par facture. Vous avez donc tout intérêt à utiliser un logiciel de facturation. Envie de tester cette solution ? Essayez notre outil. C’est 100 % gratuit et sans engagement !

2) Tenir un livre de recettes

Vous encaissez des clients ? Bonne nouvelle !

Dans ce cas, vous devez tenir un livre-journal, appelé livre de recettes auto-entrepreneur. Vous êtes concerné quelle que soit votre catégorie d’activité (artisan, commerçant ou profession libérale).

Vous devez le mettre à jour à chaque fois qu’un de vos clients vous paie (et pas avant !). Ces différents encaissements doivent apparaître par ordre chronologique, avec l’origine et la somme correspondantes.

Ce document peut prendre la forme d’un tableau à 6 colonnes. Vous devez obligatoirement y mentionner :

- La date de l’encaissement

- Le montant encaissé

- L’origine des recettes (le nom du client par exemple)

- Leur nature (vente de marchandises, prestation de service, etc.)

- Le mode de règlement utilisé (chèque, virement, espèces, CB)

- Les références des pièces justificatives (n° de facture ou note)

Vous avez le choix pour la tenue de ce support. Vous pouvez utiliser :

- Un document comptable acheté dans le commerce

- Un modèle officiel à imprimer

- Un logiciel de compta en ligne

La meilleure solution ? Un logiciel adapté pour être sûr de ne pas faire d’erreur et d’être toujours à jour : Compta by Mon-AutoEntreprise.fr !

ⓘ IMPORTANT !

Ce document peut faire l’objet d’un contrôle. Il doit être non modifiable et ne comporter aucune rature. Pour cette raison, il est vivement recommandé d’utiliser un logiciel comptable.

3) Tenir un registre des achats

Le registre des achats auto-entrepreneur vous concerne uniquement si vous exercez l’une des activités suivantes :

- Vente de marchandises, fournitures et denrées à consommer sur place ou à emporter

- Vente de prestations d’hébergement

Cela peut sembler surprenant puisque le statut d’auto-entrepreneur ne permet pas de déduire ses charges professionnelles. Pourtant, l’article L123-28 du Code de commerce est très clair : vous devez tenir un registre de vos dépenses et en conserver les justificatifs.

Il récapitule l’ensemble des dépenses effectuées dans le cadre de votre activité. Il doit également respecter un formalisme particulier. Ainsi, il doit récapituler, dans l’ordre chronologique, les achats faits pour votre micro-entreprise.

Il peut là aussi prendre la forme d’un tableau à 6 colonnes. Vous devez y mentionner :

- La date de votre paiement

- Les références des pièces justificatives (numéro de facture, de note)

- Le nom ou la dénomination du fournisseur

- La nature de l’achat (matériel, service, produit…)

- Son montant

- Votre mode de règlement (virement, espèces, chèque, CB)

Cette obligation peut paraître contraignante et pourtant, elle a son utilité ! En effet, vous allez pouvoir suivre et comptabiliser la somme de vos achats. Vous pourrez ainsi vérifier que la micro-entreprise est effectivement adaptée à votre activité.

Si le montant de vos charges est supérieur à votre abattement forfaitaire (71 % pour les commerçants), alors ce régime n’est peut-être pas le statut le plus rentable pour vous.

ⓘ ATTENTION !

Comme tout livre de compte, ce document doit être tenu sur un support non modifiable. La meilleure façon de vous en assurer est d’utiliser un outil de facturation en ligne. Vous évitez ainsi les erreurs et pouvez fournir des documents conformes en cas de contrôle des impôts ou de l’Urssaf.

4) Ouvrir un compte bancaire dédié

Depuis la loi PACTE de 2019, vous devez ouvrir un compte en banque dédié à votre activité uniquement si votre chiffre d’affaires est supérieur à 10 000 € durant 2 années consécutives.

Ce compte bancaire auto-entrepreneur n’est pas forcément un compte professionnel. Vous avez tout à fait le droit d’ouvrir un compte courant classique. Seule condition à respecter : ce compte doit être affecté exclusivement à votre activité.

- Vos encaissements

- Le paiement de vos dépenses professionnelles

- Le versement de votre rémunération sur votre compte personnel

L’objectif de ce compte dédié est de bien distinguer vos transactions financières personnelles de celles liées à votre activité. Cela vous permet de simplifier la tenue de vos comptes. En cas de contrôle, vous gagnez également en clarté et transparence pour justifier les opérations réalisées.

Notez toutefois que rien ne vous empêche d’ouvrir un compte pro, même si vous n’y êtes pas obligé. Un compte bancaire professionnel comporte en effet plusieurs avantages pour les entreprises :

- Un accès à des terminaux de paiement mobile (TPE), utiles si vous travaillez sur les marchés par exemple.

- Les conseils d’un banquier spécialisé

- Une autorisation de découvert plus importante

- Des options supplémentaires pour faire un crédit professionnel par exemple

Ce type de compte est aussi plus onéreux… à vous de voir donc ce qui vous convient le mieux !

ⓘ Bon à savoir :

Pour vous aider, nous avons sélectionné les meilleurs partenaires bancaires. Ils proposent tous des offres taillées sur mesure pour le budget et les besoins des auto-entrepreneurs.

5) Conserver ses pièces comptables

En tant que micro-entrepreneur, vous devez conserver l’ensemble de ces documents pendant 10 ans.

Ainsi, vous devez notamment garder :

- Les factures clients et celles de vos fournisseurs

- Vos devis auto-entrepreneur et vos bons de commande

- Vos relevés de compte en banque

- Votre livre de recettes et votre registre des achats

Pour éviter toute perte, nous vous conseillons une conservation des originaux (classés par année) et de copies numérisées sur un support amovible (clés USB ou disque dur externe) et / ou dans un cloud.

6) Déclarer son chiffre d’affaires à l’Urssaf

Autre obligation comptable en auto-entreprise : la déclaration de votre chiffre d’affaires à l’Urssaf. Vous devez accomplir cette formalité chaque mois ou trimestre (selon votre choix), même si votre CA est égal à 0.

L’Urssaf calculera ainsi vos cotisations pour votre protection sociale. Celles-ci servent notamment au financement de votre couverture maladie, de vos droits à la formation professionnelle et de votre retraite auto-entrepreneur. Une fois votre déclaration de CA effectuée, vous pourrez payer vos cotisations directement en ligne.

7) Faire ses déclarations fiscales

Cela concerne principalement 3 formalités :

- La déclaration annuelle de revenus : comme tout contribuable, vous devez déclarer vos revenus une fois par an. Cela entraîne le calcul de votre taux de prélèvement à la source. Pour faire cette déclaration d’impôt auto-entrepreneur, vous devez remplir le formulaire 2042 C-PRO. Cette démarche est à effectuer depuis votre espace particulier sur impots.gouv.fr.

- Les déclarations de TVA si vous n’êtes plus en franchise en base de TVA.

- Les déclarations douanières si vous achetez ou vendez des produits ou services à l’international.

Enfin, n’oubliez pas de faire aussi une déclaration initiale de Cotisation Foncière des Entreprises avant le 31 décembre de l’année de création de votre micro-entreprise. En effet, comme toute entreprise, vous êtes redevable de la CFE en tant qu’auto-entrepreneur. Pensez à intégrer cette charge dans vos prévisions financières.

Nos conseils pour bien tenir sa comptabilité auto-entrepreneur

Être rigoureux et organisé

On l’a vu, les auto-entrepreneurs bénéficient d’obligations comptables allégées. Néanmoins, pour éviter les erreurs, la rigueur et l’organisation restent de mise :

- Rangez vos documents administratifs et comptables dans des classeurs.

- Faites-en des duplicatas ou conservez les documents les plus importants sur plusieurs supports numériques (clé USB, disque dur externe, cloud sécurisé, etc.).

- Notez les échéances de vos différentes déclarations (Urssaf, impôts, etc.) dans votre agenda.

Pensez également à garder un œil sur votre CA pour pouvoir anticiper les éventuels dépassements des seuils de TVA ou des plafonds de la micro-entreprise.

Être régulier

Autre astuce : vous pouvez fixer des créneaux dans votre semaine pour vos tâches administratives. Cela vous évitera de rattraper un retard trop conséquent et de commettre des oublis.

Rappelez-vous que comme pour tout chef d’entreprise, vous pouvez subir une sanction en cas d’erreur !

Utiliser un logiciel comptable micro-entrepreneur

C’est certainement le moyen le plus simple et le plus complet pour simplifier la gestion comptable de sa micro-entreprise.

Grâce à cet outil, vous pouvez :

- Éditer des devis et factures conformes et aux normes

- Suivre l’évolution de votre CA

- Anticiper vos cotisations sociales

- Avoir des rappels pour vos différentes déclarations

- Éditer automatiquement votre livre de recettes et votre registre des achats

Ce logiciel est compatible avec toutes les activités, que vous soyez auto-entrepreneur du bâtiment, en activité libérale, commerçant, etc.

Vous hésitez ? Testez notre logiciel de facturation / gestion spécialement conçu pour les micro-entrepreneurs. Vous ne prenez aucun risque : c’est gratuit, sans engagement, et aucune carte bancaire n’est requise ! En un mot, ça ne coûte rien !

Et si vous simplifiez votre compta ?!

Grâce à Compta by Mon-AutoEntreprise.fr, facturez facilement et rapidement et automatisez votre compta !

Comptabilité auto-entrepreneur : foire aux questions

Quelles sont les obligations comptables en micro-entreprise ?

La comptabilité de l’auto-entrepreneur est simplifiée. Il doit émettre des factures, comptabiliser ses recettes et ses achats (selon son activité). Il doit également ouvrir un compte dédié uniquement si son CA est supérieur à 10 000 € durant deux années consécutives. Enfin, il doit déclarer son CA à l’administration (Urssaf, impôts) et conserver ses documents pendant 10 ans.

Dois-je faire un bilan comptable en tant qu'auto-entrepreneur ?

Non, vous n'êtes concerné ni par la tenue d’un bilan comptable, ni par la liasse fiscale. Vous n'êtes pas non plus obligé de faire appel à un expert comptable. Ses seuls livres de compte obligatoires sont le livre de recettes et le registre des achats.

Utiliser un logiciel de comptabilité pour auto-entrepreneur est-il obligatoire ?

Ce n’est pas une obligation, mais cela reste vivement conseillé. Utiliser un outil de gestion en ligne facilite la comptabilité en auto-entreprise. Cela permet notamment d’éditer des documents conformes, d’automatiser certaines tâches et de suivre l’évolution de son chiffre d’affaires.

🔗 Nos sources :

- entreprendre.service-public.fr : Obligations comptables du micro-entrepreneur

- bpifrance-creation.fr : La comptabilité du micro-entrepreneur (auto-entrepreneur)

- impots.gouv.fr : Le régime unique des micro-entreprises

- bofip.impots.gouv.fr : Obligations comptables BIC – Le régime spécial des micro-entreprises

- bofip.impots.gouv.fr : Obligations fiscales et comptables dans le cadre du régime des micro-entreprises

Bonjour,

Lorsque l’on ouvre un compte bancaire pour sa micro, doit-on en registrer l’apport personnel dans le livre de recettes ?

Paypal envoie des petites sommes (quelques centimes) pour vérifier la validité du compte bancaire. Doit-on enregistrer ces sommes dans le livre de recettes ?

Vous remerciant pour votre réponse…

Bien cordialement.

Valérie

Bonjour Valérie,

Vous pouvez effectivement faire apparaître ces mouvements dans vos livres de recettes, mais dans ce cas précisez clairement qu’il s’agit d’un apport personnel sur le compte (dans la colonne « catégorie » ou « nature »).

Idem pour les sommes pour valider votre compte Paypal, vous pouvez les faire apparaître et préciser que c’est non lié à l’activité et qu’il ne s’agit pas d’une recette.

Belle journée,

Bien à vous.

Bonjour,

Je suis venue en France Mars dernier. J’ai essayé de créer mon auto-entreprise en Juin avant avoir reçu mon numéro de sécurité sociale. J’ai donc commencé mon activité en ligne en attendant la réponse de l’Urssaf. Cependant ma demande a été refusée.

Maintenant j’ai le numéro de sécurité sociale, et j’ai demandé la création de mon auto-entreprise. Je me demande comment puis-je payer les taxes et les cotisations des mois précédents à la création de l’auto-entreprise.

Bonjour,

Normalement, vous n’avez pas le droit de commencer une activité avant la date de création renseignée sur le formulaire P0. Si jamais vous avez généré du CA avant la date de création, peut-être pouvez-vous inclure ce CA sur votre déclaration du 1er mois d’activité.

Belle journée,

Bien à vous.

Bonjour,

Est-il nécessaire de changer de Registre des Achats et/ou de Livre de recettes chaque année?

Ou bien peut-on inscrire les chiffres de plusieurs années dans le même livre?

Par avance merci pour votre réponse.

Bonjour,

Vous pouvez conserver le même document. Vous devez toutefois faire chaque trimestre et une fois par an un total des sommes encaissées sur votre livre de recettes.

Bien à vous.

Puis-je facturer dans une devise étrangère?

Bonjour,

Il est possible de facturer dans une devise étrangère. Voici plus d’informations disponible sur le site du ministère de l’économie à ce sujet.

Bien à vous

Bonjour,

J’ai crée ma micro-entreprise et j’ai opté pour l’option EIRL afin de protéger mes biens personnels. Je suis tout de même au régime micro pour la partie fiscale et sociale. Suis-je obligée de tenir une comptabilité (sachant que je ne suis pas au réel) ?

Ou bien dois-je uniquement tenir mes comptes de recettes et dépenses ?

De plus, si je souhaite fermer mon entreprise, un bilan de clôture sera t’il obligatoire ou puis-je simplement fermer mon entreprise comme les micros par simple demande auprès du RCS ?

Je vous remercie d’avance pour votre réponse,

Cordialement

Bonjour,

Le fait d’avoir opté pour l’option EIRL ne change pas vos obligations comptables. Vous devez donc simplement tenir à jour vos livres de comptes (recettes/achats) et il n’y aura pas de bilan de clôture à réaliser lors de la fermeture de votre micro-entreprise. Il faudra simplement actualiser, chaque année, la déclaration d’affectation du patrimoine et déposer cette déclaration actualisée au registre ayant enregistré la déclaration initiale.

Bien à vous.