Vous envisagez de créer votre auto-entreprise et vous vous demandez quelles sont les charges à payer en micro-entreprise ? Vous ne savez pas comment sont calculées vos charges d’auto-entrepreneur ? Alors, vous êtes au bon endroit !

Cotisations sociales, impôt sur le revenu, CFE, Taxe pour Frais de Chambre Consulaire, Contribution à la Formation Professionnelle, etc. On vous explique tout ce qu’il faut savoir sur les charges auto-entrepreneur dans cet article complet !

Le Guide Gratuit Auto-Entrepreneur 2024

Nos experts ont condensé les informations essentielles à retenir sur le régime auto-entrepreneur dans ce guide PDF gratuit de plus de 20 pages : les démarches de création, les différentes charges, les obligations comptables, les plafonds, etc.

Sommaire : Le guide des charges de l'auto-entrepreneur en 2024

Vidéo récapitulatives des charges auto-entrepreneur en 2024

Les charges auto-entrepreneur calculées en fonction de son chiffre d’affaires

- Les cotisations sociales que l’auto-entrepreneur paye à l’URSSAF

- La Contribution à la Formation Professionnelle (CFP) en micro-entreprise

- La Taxe pour Frais de Chambre Consulaire (TFCC) pour l’auto-entrepreneur

Les charges fiscales de l’auto-entrepreneur en 2024

- L’impôt sur le revenu de l’auto-entrepreneur : prélèvement à la source ou versement libératoire ?

- La Cotisation Foncière des Entreprises ou CFE auto-entrepreneur en 2024

Tableau récapitulatif des charges sociales et fiscales de l’auto-entrepreneur

Les autres charges à prévoir en tant qu’auto-entrepreneur

- Les frais bancaires pour un auto-entrepreneur

- Les coûts liés à la souscription de certaines assurances

- Les frais d’adhésion à un service de médiation de la consommation

- Les différentes charges et frais liés à l’activité exercée dans l’auto-entreprise

Est-il possible de déduire ses charges en tant qu’auto-entrepreneur ?

Les charges de l’auto-entrepreneur résumées en une vidéo

Voici une vidéo récapitulative sur les différentes charges à payer pour un auto-entrepreneur en 2024.

Les charges auto-entrepreneur calculées en fonction du chiffre d’affaires

Chaque mois ou chaque trimestre, les auto-entrepreneurs doivent déclarer leur chiffre d’affaires à l’Urssaf. Cette déclaration permet de calculer et de payer différentes charges de l’auto-entrepreneur :

- les cotisations sociales ;

- la Contribution à la Formation Professionnelle (CFP) ;

- et la Taxe pour Frais de Chambre Consulaire (TFCC).

Voyons plus en détails comment elles sont calculées.

Les cotisations sociales de l’auto-entrepreneur à payer à l’URSSAF

Afin de financer votre protection sociale, vous devez vous acquitter de cotisations sociales en tant qu’auto-entrepreneur. Elles englobent les cotisations suivantes :

- Les prestations familiales,

- L’assurance maladie-maternité,

- L’assurance invalidité-décès,

- L’assurance pour le financement de votre retraite auto-entrepreneur.

En effectuant votre déclaration de chiffre d’affaires mensuelle ou trimestrielle, vos charges sociales seront calculées automatiquement par l’Urssaf, selon un pourcentage appliqué sur votre CA. Elles pourront éventuellement être réduites l’année de création de votre auto-entreprise, grâce à l’exonération ACRE, si vous y êtes éligible.

Quels sont les taux de cotisations sociales auto-entrepreneur en 2024 ?

En 2024 les taux de cotisations sociales de l’auto-entrepreneur sont les suivants :

- Activités de ventes et assimilées : 12,3% du CA HT ;

- Activités de prestations de services artisanales et commerciales (BIC) : 21,2% du CA HT ;

- Activités de prestations de services libérales non réglementées (BNC) : 23,1% du CA HT ;

- Activités de prestations de services libérales réglementées relevant de la CIPAV (BNC) : 23,2% du CA HT ;

- Location de meublés de tourisme classés : 6% du CA HT.

L’un des nombreux avantages du statut auto-entrepreneur tient au fait qu’en l’absence de CA, vous n’aurez pas de cotisations sociales minimales à payer. Il reste malgré tout obligatoire de faire une déclaration à 0 à l’Urssaf pou éviter toutes pénalités.

ⓘ Bon à savoir :

Peu importe la catégorie d’activité que vous exercez et le taux de cotisations sociales qui vous est appliqué, vos droits sont les mêmes. Même si les taux sont plus bas pour certaines activités, cela n’impacte en rien vos droits en matière de protection sociale.

L’exonération partielle de cotisations sociales : l’ACRE

Dans certains cas, vous pourrez bénéficier d’une exonération de 50 % de vos cotisations sociales pendant les 12 premiers mois d’activité maximum. Il s’agit d’une aide à la création appelée « l’Aide à la Création ou à la Reprise d’Entreprise », plus connue sous son acronyme ACRE.

Pour connaître en détail son fonctionnement (critères d’éligibilité, démarches pour demander l’aide, taux de cotisations ACRE, etc.), consultez notre article sur l’ACRE ici.

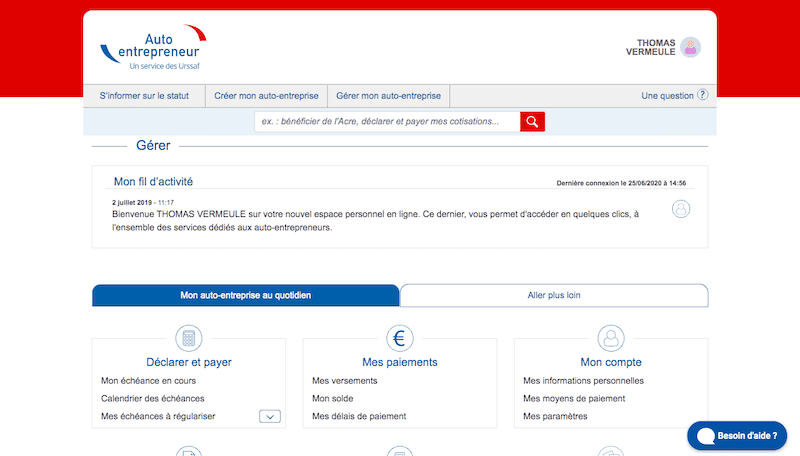

Comment payer ses charges sociales à l’Urssaf ?

Vous pouvez payer vos cotisations sociales d’auto-entrepreneur de 2 manières : par carte bancaire ou via un prélèvement SEPA.

Dans tous les cas, vous devez vous rendre sur le site www.autoentrepreneur.urssaf.fr afin de payer vos cotisations sociales. Après avoir déclaré votre CA, vous serez invité à payer vos cotisations avec le moyen de paiement qui vous convient.

Pour vous simplifier la tâche et éviter les erreurs, vous pouvez aussi utiliser notre logiciel, Compta by Mon-AutoEntreprise.fr. Grâce à notre partenariat avec l’Urssaf, vous pouvez connecter votre compte Urssaf avec le logiciel. Vous pourrez ainsi effectuer vos déclarations et vos paiements de cotisations sociales à l’Urssaf directement depuis notre logiciel. Il faudra simplement que vous ayez au préalable enregistré un mandat de prélèvement SEPA sur votre compte Urssaf afin que vos cotisations puissent être prélevées automatiquement.

ⓘ Bon à savoir :

Les charges sociales étant calculées selon un pourcentage du chiffre d’affaires encaissé par l’auto-entrepreneur, en l’absence de CA, il faut faire une déclaration à 0 € à l’URSSAF, et il n’y aura aucune cotisations sociales à payer. En effet, il n’y a pas de cotisations minimales à payer en tant qu’auto-entrepreneur.

La Contribution à la Formation Professionnelle (CFP) pour les auto-entrepreneurs

Lors des déclarations à l’URSSAF, l’auto-entrepreneur devra également s’acquitter de la Contribution à la Formation Professionnelle (CFP). Effectivement, en tant qu’auto-entrepreneur, vous cotisez pour la formation professionnelle au même titre qu’un employé du secteur privé par exemple. Cette charge est également calculée sur la base du CA que vous aurez déclaré à l’Urssaf et elle vous permettra d’acquérir des droits à la formation en tant qu’auto-entrepreneur.

Les taux de la Contribution à la Formation Professionnelle varient aussi en fonction de votre activité. En 2024 les taux de la CFP sont fixés à :

- 0,1 % du CA pour les activités commerciales ;

- 0,2 % du CA pour les activités libérales et pour les prestations de services ;

- 0,3 % du CA pour les activités artisanales.

En payant votre CFP, vous alimentez votre Compte Personnel de Formation (CPF) ainsi que le Fond d’Assurance Formation dont dépend votre activité (FAFCEA, FIFPL ou AGEFICE). Vous pourrez donc ensuite faire financer certaines formations par votre CPF ou via votre Fond d’Assurance Formation.

La Taxe pour Frais de Chambre Consulaire (TFCC) de l’auto-entrepreneur

Depuis 2015, tous les auto-entrepreneurs en France doivent payer une taxe supplémentaire appelée Taxe pour Frais de Chambre Consulaire (TFCC) pour financer les Chambres de Commerce et d’Industrie (CCI) et les Chambres de Métiers et de l’Artisanat (CMA).

Cette taxe est aussi calculée en fonction du chiffre d’affaires encaissé, lors de vos déclarations de CA à l’Urssaf. Les taux de TFCC applicables aux auto-entrepreneurs dépendent de leur secteur d’activité et de leur immatriculation auprès de la CCI ou de la CMA.

Pour les commerçants immatriculés auprès de la CCI uniquement les taux sont les suivants :

- Activités de ventes et assimilées : 0,015 % du CA ;

- Activités de prestations de services commerciales : 0,044 % du CA.

Pour les artisans immatriculés uniquement en CMA, les taux sont fixés à :

- Activités de ventes artisanales : 0,22 % du CA ;

- Activités de prestations de services artisanales : 0,48 % du CA ;

Enfin, pour les artisans immatriculés à la fois en CCI et en CMA (double immatriculation), une taxe additionnelle de 0,007 % du CA est recouvrée pour la CCI, en plus des taxes artisans ci-dessus.

Les auto-entrepreneurs qui exercent uniquement des activités libérales, et qui ne sont pas immatriculés auprès de la CCI ou auprès de la CMA, ne sont donc pas redevables de cette taxe.

ⓘ Bon à savoir :

La Taxe pour Frais de Chambre Consulaire est une taxe additionnelle à la Cotisation Foncière des Entreprises (CFE). Elle n’est pas due pour la 1ère année civile d’activité. D’autre part, si vous bénéficiez d’une exonération de CFE, vous pouvez également prétendre à une exonération de la TFCC. Attention, les exonérations de TFCC ne sont pas toujours automatiquement appliquées lorsque vous bénéficiez d’une exonération de CFE.

Le Guide Gratuit Auto-Entrepreneur 2024

Nos experts ont condensé les informations essentielles à retenir sur le régime auto-entrepreneur dans ce guide PDF gratuit de plus de 20 pages : les démarches de création, les différentes charges, les obligations comptables, les plafonds, etc.

Les charges fiscales de l’auto-entrepreneur en 2024

En plus des cotisations sociales et autres taxes payées à l’Urssaf, les auto-entrepreneurs sont également redevables de certaines charges fiscales telles que l’impôt sur le revenu ou la Cotisation Foncière des Entreprises (CFE).

L’impôt sur le revenu de l’auto-entrepreneur : prélèvement à la source ou versement libératoire ?

Pour le paiement de votre impôt sur vos revenus auto-entrepreneur, vous aurez le choix entre 2 modes d’imposition : le prélèvement à la source via le barème progressif de l’impôt ou le versement libératoire.

Selon le mode d’imposition choisi, la méthode de calcul du montant de votre impôt auto-entrepreneur ne sera pas la même.

Le Prélèvement À la Source (PAS) de l’impôt

C’est le régime d’imposition de droit commun, applicable par défaut aux auto-entrepreneurs, lorsqu’ils n’optent pas pour le Versement Libératoire de l’impôt.

En choisissant ce mode d’imposition, le revenu imposable généré avec l’auto-entreprise sera déterminé après application d’un abattement forfaitaire sur votre CA. Cet abattement remplace les frais professionnels que vous ne pouvez pas déduire de votre CA en tant qu’auto-entrepreneur. Il s’apparente un peu à l’abattement de 10 % qui s’applique sur les revenus salariés lorsque les frais réels ne sont pas choisis.

Le taux d’abattement forfaitaire applicable dépend de la catégorie d’activité :

- Activités de ventes et assimilées : 71 % d’abattement ;

- Activités de prestations de services artisanales et commerciales (BIC) : 50 % d’abattement ;

- Activités de prestations de services libérales (BNC) : 34 % d’abattement.

Cet abattement ne peut être inférieur à 305 €, s’il est inférieur, il sera donc ramené à 305 €.

Autrement dit, votre revenu imposable est égal à 29 %, 50 % ou 66 % de votre CA annuel. C’est cette part de votre CA qui sera ajoutée aux autres revenus de votre foyer fiscal (salaires, indemnités chômage, revenus fonciers, revenus du conjoint, etc.) afin de calculer le montant de votre impôt sur le revenu, en appliquant le barème progressif de l’impôt sur le revenu.

Source : Service-public.fr

Il est important de comprendre que le montant de votre impôt auto-entrepreneur dépendra à la fois de la composition de votre foyer (nombre de parts de quotient familial) et des différentes sources de revenus de celui-ci.

ⓘ Bon à savoir :

Lors de l’année de création de votre auto-entreprise, vous n’aurez aucun acompte de prélèvement à la source à payer puisque les impôts ne connaîtront pas le montant de vos revenus d’auto-entrepreneur. Vous avez donc 2 possibilités :

- Ne pas payer d’acomptes et payer votre impôt l’année suivante après avoir fait votre déclaration de revenus ;

- Ou bien mettre à jour le montant de vos acomptes de prélèvements à la source en donnant une estimation de votre CA afin d’éviter un rattrapage trop important l’année suivante.

➜ Pour en savoir plus, consultez notre article sur l’imposition de l’auto-entrepreneur.

Le Versement Libératoire de l’impôt en micro-entreprise

À condition d’y être éligible, vous avez la possibilité d’opter pour le Versement Fiscal Libératoire (VFL) de l’impôt dû pour vos revenus d’auto-entrepreneur.

Dans ce cas, votre impôt sera calculé en appliquant un pourcentage fixe, directement sur votre CA. Avec ce mode d’imposition, vous payez votre impôt à l’Urssaf en même temps que vos différentes charges sociales, lors de vos déclarations de CA mensuelles ou trimestrielles.

Là encore, les taux du Versement Libératoire varient selon la nature de l’activité que vous exercez dans votre micro-entreprise. Voici les taux du VFL en 2024 :

- Activités de ventes et assimilées : 1% du CA ;

- Activités de prestations de services artisanales et commerciales : 1,7% du CA ;

- Activités libérales : 2,2% du CA.

Ces taux sont ajoutés aux cotisations sociales que nous avons détaillées plus haut, sur vos déclarations de CA à l’Urssaf. L’Urssaf reversera ensuite aux impôts les montants prélevés au titre du versement libératoire de votre impôt auto-entrepreneur.

ⓘ Bon à savoir :

Si vous êtes suffisamment imposable, l’option pour le versement libératoire peut s’avérer très intéressante et vous faire économiser pas mal d’argent.

En revanche, dans certains cas, l’option est à proscrire car elle peut vous faire payer de l’impôt alors même que vous n’êtes pas imposable, et ce « trop-perçu » ne vous serait pas remboursé par les impôts.

➜ Pour en savoir plus, consultez notre article complet sur le versement libératoire en auto-entreprise.

La Cotisation Foncière des Entreprises (CFE)

Il existe également une autre charge fiscale dont sont redevables les auto-entrepreneurs : la Cotisation Foncière des Entreprises ou CFE auto-entrepreneur.

C’est un impôt local dû chaque année par toutes les entreprises en France, assimilable à la taxe foncière des particuliers. Les auto-entrepreneurs n’échappent pas à la règle et sont donc concernés par cet impôt.

Son montant varie selon différents critères : type de local utilisé pour l’activité professionnelle, surface, valeur locative, chiffre d’affaires, taux d’imposition voté par la commune, etc. Il est donc assez compliqué d’estimer le montant de CFE que vous devrez payer.

Cette cotisation foncière est due même en l’absence de local professionnel. Dans ce cas, pour les auto-entrepreneurs qui exercent depuis leur domicile personnel ou au domicile de leurs clients, le montant de la CFE sera déterminé selon une base d’imposition minimale votée par votre commune, plafonnée en fonction de votre CA en N-2. Voici la base d’imposition minimale applicable en 2024 en l’absence de local professionnel :

Source : Economie.gouv.fr

C’est à cette base minimale que sera appliqué le taux d’imposition à la CFE, qui a également été voté par la commune dans laquelle est implantée votre micro-entreprise.

Pour la grande majorité des auto-entrepreneurs, le montant de la CFE varie entre 150 € et 700 € par an.

Dans certains cas, vous pourrez être exonéré de la Cotisation Foncière des Entreprises. Il existe des exonérations en fonction de l’activité exercée, ou en fonction de la zone dans laquelle est implantée votre micro-entreprise, par exemple.

Pour connaître tous les cas d’exonération de CFE, vous pouvez lire notre article complet sur la CFE juste ici.

ⓘ Bon à savoir :

En tant qu’auto-entrepreneur, vous êtes exonéré de TVA. Grâce au régime de franchise en base, vous n’avez pas de TVA à facturer à vos clients ni de déclaration à faire, tant que certains seuils de CA ne sont pas dépassés. Découvrez notre guide sur la TVA auto-entrepreneur pour mieux comprendre son fonctionnement.

Le Guide Gratuit Auto-Entrepreneur 2024

Nos experts ont condensé les informations essentielles à retenir sur le régime auto-entrepreneur dans ce guide PDF gratuit de plus de 20 pages : les démarches de création, les différentes charges, les obligations comptables, les plafonds, etc.

Tableau récapitulatif des différentes charges à payer en 2024

Grâce à ce tableau, vous aurez un récapitulatif des différentes charges qu’un auto-entrepreneur doit payer en 2024 en fonction de l’activité exercée :

| Activité | Cotis. Sociales | VFL | CFP | TFCC | CFE | Total |

| Ventes de marchandises et activités assimilées | 12,3% (ACRE = 6,2%) | 1% | 0,1% (Artisan : 0,3%) | 0,015% (Artisan : 0,22%) | Entre 150€ et 700€/an en général | 13,415% du CA (Artisan : 13,82%) + CFE |

| Prestations de services artisanales et/ou commerciales | 21,2% (ACRE = 10,6%) | 1,7% | Commerçant : 0,2% Artisan : 0,3% | 0,044% (Artisan : 0,48%) | 23,144% du CA (Artisan : 23,68%) + CFE | |

| Activités libérales non réglementées relevant de la SSI | 23,1% (ACRE = 11,6%) | 2,2% | 0,2% | Non redevable | 25,5% du CA + CFE | |

| Activités libérales réglementées relevant de la CIPAV | 23,2% (ACRE = 13,9%) | 2,2% | 0,2% | Non redevable | 25,6% du CA + CFE |

Les autres charges à prévoir pour votre micro-entreprise

En plus des charges calculées sur votre CA et des charges fiscales, vous devez également anticiper et prévoir toutes les charges qui sont liées à votre activité. Il s’agit des frais professionnels divers comme les assurances, les frais bancaires, les investissements de départ, le matériel et les matières premières, les divers abonnements à des outils ou logiciels, etc.

Les frais bancaires

Le fameux compte bancaire ! On aurait tendance à l’oublier, mais il est à prendre en compte dans les charges que vous aurez à payer en tant qu’auto-entrepreneur.

Effectivement, ouvrir un compte bancaire dédié à sa micro-entreprise fait partie des obligations comptables de l’auto-entrepreneur. Toutefois, cette obligation a été assouplie depuis la loi Pacte du 22 mai 2019. En effet, seuls les auto-entrepreneurs dont le CA dépasse pendant 2 années consécutives 10 000 € ont l’obligation d’ouvrir un compte bancaire dédié à leur activité.

Il faut donc prévoir les frais bancaires associés, qui varient en général entre 5 € et 20 € par mois. Il existe même des solutions « gratuites » avec certaines banques en ligne, vous avez donc la possibilité de limiter les frais bancaires au minimum ! Pour vous aider dans le choix de votre banque, n’hésitez pas à jeter un œil à notre top 3 des meilleures banques pour les auto-entrepreneurs.

ⓘ Bon à savoir :

Le compte bancaire dédié à votre activité d’auto-entrepreneur peut être un compte professionnel ou un compte courant classique.

Il n’existe aucune obligation quant au type de compte à ouvrir, tant que celui-ci est dédié uniquement à votre micro-entreprise. Il n’est donc pas obligatoire d’ouvrir un compte bancaire professionnel, contrairement à ce que certaines banques pourraient vous faire croire.

Les frais d’assurance

Vous devez également anticiper les frais d’assurance pour votre micro-entreprise. Selon votre activité, une assurance RC Pro ou encore une assurance décennale peut être obligatoire. D’autres assurances, bien que facultatives, sont également recommandées : la mutuelle pour être mieux remboursé de ses frais de santé ou une prévoyance santé pour maintenir vos revenus en cas d’arrêt maladie.

Selon les types d’assurances souscrites, les frais peuvent varier de quelques dizaines d’euros par mois à plusieurs centaines d’euros. Ne négliges donc pas cet aspect !

Pour en savoir plus sur les différentes assurances utiles pour votre auto-entreprise, consultez notre guide sur les assurances ici !

Les frais d’adhésion à un service de médiation de la consommation

Cette obligation est bien souvent méconnue de la plupart des auto-entrepreneurs. Sachez que si vos clients sont des particuliers, alors vous avez l’obligation d’adhérer à un service de médiation de la consommation.

Vous devrez donc choisir un médiateur de la consommation référencé par la Commission d’Évaluation et de Contrôle de la Médiation de la Consommation (CECMC), et adhérer à un service de médiation. Le coût de l’adhésion annuelle varie, en général, entre 10 € et 100 €.

Toutefois, dans l’hypothèse où le médiateur est saisi par un client, il faudra également prévoir des frais liés à la médiation : étude de recevabilité, frais de renoncement, frais de médiation, etc.

Les différentes charges et frais directement liés à votre activité

Pour finir, vous devez également dresser la liste de tous les frais directement liés à l’activité que vous allez exercer, à la gestion et au développement de votre micro-entreprise.

En effet, afin d’avoir une idée de la rentabilité de votre activité, vous devez connaître précisément l’ensemble de vos charges d’auto-entrepreneur : les investissements initiaux pour l’achat d’outils ou de matériels nécessaires pour votre activité, les frais de communication et de publicité, les abonnements divers, les frais d’emballage et d’expédition, etc.

Connaître précisément l’ensemble de vos frais professionnels est d’autant plus important lorsque l’on sait que vous n’aurez pas la possibilité de les déduire de votre chiffre d’affaires !

Voici une liste non exhaustive des charges que vous pourriez avoir en fonction de votre activité.

Les différents investissements de départ

À la création de votre micro-entreprise, vous aurez certainement des frais liés au lancement de votre activité. De la création de votre marque à l’achat de matériel, il est important de prendre en compte ces différentes dépenses. En voici quelques exemples :

- La création de votre identité visuelle (logo, flyers, cartes de visites, etc.) : entre 30 € et 1 500 €, tout dépend de si vous vous débrouillez seul ou si vous faites appel à un professionnel ;

- La création de votre site internet : de quelques dizaines d’euros si vous vous débrouillez seul à plusieurs centaines voir milliers d’euros si vous passez par un professionnel ;

- Les différents achats et investissements nécessaires pour lancer votre activité : matériel informatique, véhicule, outillage, machines, fournitures, etc.

Gardez bien en tête que le statut d’auto-entrepreneur ne permet pas de déduire les charges liées à votre activité, c’est d’ailleurs un inconvénient de la micro-entreprise.

C’est également pour cela qu’il est important de bien vérifier que ce régime est adapté à votre projet, notamment dans l’hypothèse où vous auriez besoin d’investissements importants au démarrage de l’activité.

Les abonnements divers

Vous devrez également prendre en compte tous les types d’abonnement nécessaires à l’exercice de votre activité. Ces frais peuvent varier en fonction de votre domaine, voici cependant les plus communs :

- Un forfait téléphonique : entre 5 et 20 € par mois selon le forfait choisi ;

- Un abonnement internet : entre 10 et 30 € par mois ;

- L’adhésion à un syndicat des auto-entrepreneurs comme la Fédération des Auto-Entrepreneurs (FNAE) : entre 5 et 12 € par mois ;

- L’abonnement à un logiciel de facturation auto-entrepreneur : de 7 à 35 € par mois ;

- Les différents abonnements à certains logiciels (Suite Adobe pour les graphistes par exemple)…

Il s’agit bien sûr d’une liste non exhaustive, à vous de voir quels sont les services dont vous pourriez avoir besoin pour votre activité auto-entrepreneur.

L’éventuelle location d’un local, d’un espace dans un bureau de Coworking ou d’une adresse de domiciliation commerciale

Peut-être avez-vous prévu de louer un espace dans un bureau de Coworking, un local professionnel ou encore de domicilier votre auto-entreprise à une adresse différente de la vôtre ? Dans ce cas, veillez également à prendre en compte la charge que représentera la location d’un bureau ou le service de domiciliation commerciale.

Si vous constatez que ces dépenses représentent un coût trop élevé, il se peut que le régime de la micro-entreprise ne soit pas le plus adapté à votre projet.

Les autres charges liées à votre activité auto-entrepreneur

Selon l’activité que vous exercerez, vous aurez d’autres charges variables à prendre en considération. Il est évident que plus votre volume d’activité sera élevé, plus ces dépenses vont augmenter. On y retrouve notamment les frais d’électricité, de déplacement ou encore de publicité.

Voici une liste non exhaustive des charges variables les plus courantes pour l’auto-entrepreneur :

- Les achats de marchandises et de matières premières ;

- Les frais d’eau et d’électricité, d’autant plus si vous avez un local pour exercer votre activité ;

- Les frais d’envois et de transports ;

- Les frais de déplacements (essence, péages, parking, restaurants, hôtels, etc.) ;

- Les frais liés à l’utilisation d’une solution de paiement en ligne comme Paypal, Stripe ou encore Payfacile, qui vous facturent selon un pourcentage de vos encaissements ;

- Les frais liés à l’utilisation d’un TPE pour le paiement en carte bancaire comme iZettle, qui, eux aussi, prennent un pourcentage de vos ventes réalisées avec ce moyen de paiement ;

- Vos frais de publicité (Facebook, Google, etc.).

Nous ne les avons pas toutes citées, mais il est nécessaire de faire un constat de tout ce que vous aurez à payer afin de mieux les anticiper.

Le Guide Gratuit Auto-Entrepreneur 2024

Nos experts ont condensé les informations essentielles à retenir sur le régime auto-entrepreneur dans ce guide PDF gratuit de plus de 20 pages : les démarches de création, les différentes charges, les obligations comptables, les plafonds, etc.

Peut-on déduire ses charges et frais en micro-entreprise ?

Malheureusement la réponse est non, il est impossible de déduire vos charges en micro-entreprise. En effet, la comptabilité allégée applicable à l’auto-entrepreneur ne vous permet pas de déduire vos charges réelles. Avec le régime micro-entreprise, vos charges sont déduites de manière forfaitaire via un abattement effectué par les services fiscaux, comme nous l’expliquions plus haut dans la partie sur l’impôt sur le revenu.

Vous devez donc toujours déclarer la totalité des sommes payées par vos clients, que ce soit pour vos déclarations Urssaf ou aux impôts. Vous payerez donc vos charges sur votre chiffre d’affaires, et non pas sur vos bénéfices (CA – charges).

C’est la raison pour laquelle il est vraiment très important de lister toutes vos charges. Cela vous permettra d’analyser la rentabilité de votre activité, mais aussi de vérifier si le régime de la micro-entreprise est bien adapté à votre activité ou à votre projet !

Si vous envisagez d’exercer une activité qui nécessite beaucoup de charges, dans ce cas, il serait peut-être plus intéressant d’opter pour un autre statut juridique.

ⓘ Bon à savoir :

Il existe cependant une petite exception à ce principe de non-déduction des charges pour l’auto-entrepreneur ! À condition d’en respecter les critères, il est possible d’utiliser la méthode des frais de débours pour déduire certains frais de votre CA.

Les débours sont des frais avancés au nom et pour le compte de votre client, que ce dernier vous remboursera au centime près. Les frais de débours pourront être déduits du chiffre d’affaires à déclarer à l’Urssaf ou aux impôts.

➜ En savoir plus sur la méthode des frais de débours.

FAQ : Les charges auto-entrepreneur 2024

💡 Quelles sont les charges d'un auto-entrepreneur ?

L'auto-entrepreneur est redevable de différentes charges calculées sur son chiffre d'affaires : les cotisations sociales, la contribution à la formation professionnelle et la taxe pour frais de chambre consulaire. Il est également redevable de charges fiscales : l'impôt sur le revenu et la cotisation foncière des entreprises. Enfin, il aura d'autres charges à prévoir : compte bancaire, assurances, achat des marchandises, abonnements divers, etc.

💰 Quels sont les taux des charges auto-entrepreneur ?

L'auto-entrepreneur paye la grande partie de ses charges en appliquant un pourcentage sur son chiffre d'affaires. Les taux de cotisations sociales sont de 12,8% pour les activités de ventes et assimilées, et de 22% pour les activités de prestations de services artisanales, commerciales et 22,2% pour les activités libérales.

📆 Quand faut-il payer ses charges auto-entrepreneur ?

Vous pouvez opter pour une déclaration et un paiement mensuel ou trimestriel de vos charges sociales. La cotisation foncière des entreprises quant à elle se paye tous les ans avant le 15 décembre. Enfin, le paiement de l'impôt peut se faire de 2 manières : soit via le Versement Libératoire, en même temps que les cotisations sociales, soit via le prélèvement à la source avec paiement d'acomptes mensuels ou trimestriels.

📉 Peut-on déduire ses charges en auto-entreprise ?

Non, par principe, les auto-entrepreneurs ne peuvent pas déduire leurs charges de leur chiffre d'affaires pour calculer leur bénéfice réel. Leur bénéfice est déterminée forfaitairement après application d'un abattement remplaçant les frais professionnels qui ne peuvent être déduits. Toutefois, il est possible d'utiliser la méthode des débours afin de ne pas comptabiliser certains remboursements que vous font vos clients dans votre chiffre d'affaires.

Bonjour,

en tant qu’autoentrepreneur, je viens de faire les impots et j’ai des prélèvements sociaux CSG 9.70% et prélèvement sociaux 7.5% en plus des charges sociales que je paie tous les mois à l’urssaf 21.2%.

Que peut-on déduire pour éviter de payer autant d’impôts sur les prélèvements sociaux pour l’année prochaine?

Merci

Bonjour,

Vous avez probablement rempli une case par erreur dans votre déclaration d’impôt. Je vous invite à vérifier votre déclaration en téléchargeant notre tuto gratuit ici !

Belle journée,

Bien à vous.

Bonjour

mon comptable a fait mon l’inscription de mon activité et je n’arrive pas à savoir a quelle régime je suis affilier comment faire ?

Bonjour,

Vous pouvez voir cela sur le memento fiscal transmis par votre service des impôts des entreprises.

Belle journée,

Bien à vous.

Bonjour

Il apparaît qu’en tant qu’auto entrepreneur, non seulement je ne peux pas déduire mes frais de déplacements et d’hébergement sur mon CA mais qu’en plus je paie les charges sur ces sommes.

Apparemment, il est possible de faire des notes intitulées ”débour” en respectant un certain formalisme

Ainsi je peux présenter ces frais pour remboursement directement au client

Pourriez-vous me le confirmer ?

Merci

Bonjour Christine,

Il n’est pas possible en effet de déduire de votre CA vos différentes charges. Seuls certaines dépenses bien spécifiques, à savoir les frais de débours, peuvent être déduites de votre CA à déclarer à l’Urssaf et aux impôts. Cependant, il faut respecter certaines conditions afin qu’une dépense puisse être considérée comme un débours. Vous trouverez des explications détaillées à ce sujet ici.

Quoi qu’il arrive, vous devez pouvoir obtenir une facture au nom de votre client pour que vos dépenses puissent être considérées comme des débours, remboursées à l’euros près par vos clients.

Belle journée,

Bien à vous.

Bonjour,

Je suis actuellement fonctionnaire de la fonction publique hospitalière comme infirmière et j’ai l’intention de cumuler (demande d’autorisation faite à mon directeur d’hôpital)mon emploi à temps plein avec une activité à titre accessoire en tant qu’hypnothérapeute à domicile avec un statut de micro-entrepreneur.

Cela pourrait rentrer dans activité reliée au Bien-Être.

Pouvez-vous me dire dans quelle catégorie je devrai m’inscrire? et le taux des charges concernant cette activité?

Vous en remerciant par avance.

Bonjour,

Il s’agit d’une activité libérale, le taux de cotisations sociales sera de 21,10% (suite à la baisse des taux de cotisations sociales depuis octobre 2022).

Pour éviter les erreurs et démarrer sur les meilleures bases possibles, n’hésitez pas à solliciter notre accompagnement avec un expert du statut auto-entrepreneur. Vous pouvez faire un premier RDV gratuit par téléphone avec nos conseillers.

Belle journée,

Bien à vous.

Retraitée de la fonction publique à l’âge de 65 ans, avec carrière incomplète, j’ai dû créer un statut d’auto-entrepreneur pour pouvoir exercer une petite activité complémentaire dans la ligne de ma profession, dans un créneau sans concurrence et où je suis demandée.

Je conçois qu’un impôt sur le revenu supplémentaire s’applique, au prorata des revenus supplémentaires, mais dois-je vraiment “cotiser” (22% du maigre CA dans mon cas) alors que :

– ma couverture sociale est assurée,

– ma retraite est définitivement fixée sans espoir de pouvoir l’augmenter,

– mes frais de santé sont la plupart du temps à ma charge exclusive (médecines préventive et curative en homéopathie, phytothérapie et ostéopathie, optique, certains frais dentaires…), laissant à la sécu le seul risque d’hospitalisation.

Sauf justification qui m’échappe, il y a là, au moins un “vide juridique”, et objectivement une énorme taxe déguisée.

Laquelle risque fort de priver mon milieu professionnel de mes compétences…

Merci de me dire que, certainement, je me trompe et en quoi.

Avec mes meilleures salutations,

Véronique

Bonjour Véronique,

Effectivement, même si vous êtes retraitée et que vous cotisez déjà sur votre retraite, vous devez également cotiser en tant qu’auto-entrepreneur. C’est le principe de solidarité du système social français. Par conséquent, vous ne cotisez pas directement pour vos droits, mais par solidarité pour financer les retraites et la protection sociale.

Navré de ne pas pouvoir vous apporter la réponse que vous attendiez.

Belle journée,

Bien à vous.

ce qui est inclus dans les cotisations de 22,2% – pourquoi ne paierais-je pas 17,2% de charges sociales et le solde de l’impôt sur le revenu en fin d’année

Bonjour,

Les cotisations sociales de 22% vous permettent de cotiser pour votre protection sociale : assurance maladie-maternité, invalidité/décès, retraite, allocations familiales, etc. À cela s’ajoutent d’autres charges, comme l’impôt sur le revenu, par exemple. L’impôt peut être payé soit via le barème progressif de l’impôt, soit via le versement libératoire.

Bien à vous.

Je vais bientôt prendre ma retraite à taux plein, et j’envisage de devenir auto-entrepreneur pour vendre des produits réalisés par mes soins.

Suite à tous ce que j’ai lu sur votre site, je suppose que je serais redevable sur mon C.A. de 12,8% + CFE + IMPÔTS c’est bien ça ?

Ma question est la suivante : Avec ces différentes cotisations obligatoires puis-je amméliorer mes droits à la retraite et pourrais-je prétendre à des stages de formations CPF ?

Bonjour,

Effectivement, vous serez redevable de 12,8% de cotisations sociales + CFE (peut-être pourriez-vous en être exonéré en tant qu’artisan), + impôts.

Attention, si vous prenez votre retraite, vous perdez vos droits à la formation. Nous vous conseillons donc de les utiliser avant de demander votre retraite ! Peut-être pour suivre une formation en création d’auto-entreprise ? Nous avons justement une formation éligible à un financement CPF, n’hésitez pas à vous renseigner sur notre formation ici : formation créer, gérer et développer son auto-entreprise avec succès.

Au plaisir de vous retrouver prochainement lors d’une formation afin de vous aider dans votre projet de création d’auto-entreprise !

Belle fin de journée,

Bien à vous.

Bonjour, puis-je exercer des métiers du second œuvre (électricien, plomberie, etc.) pour exercer en tant qu’auto entrepreneur dans le domaine du bâtiment, avec un diplôme de conducteur de travaux et 7 ans d’expériences tout corps d’état.

Cordialement

Séb

Bonjour,

En principe, le conducteur de travaux organise, planifie, contrôle et veille au respect des délais. Il suit et supervise le chantier de A à Z mais n’intervient pas en tant qu’ouvrier. Ni le diplôme de conducteur de travaux, ni l’expérience salariée en tant que tel ne devrait donc être recevable afin de justifier de votre qualification professionnelle. Vous pouvez vous rapprocher de votre chambre de métiers pour vérifier cela.

Belle journée,

Bien à vous.

Bonjour,

Je tiens d’abord à vous remercier pour la qualité des informations que vous publiez.

J’ai deux questions;

Je veux créer une entrepresie, dans l’activité principale c’est la vente de contenu digital en ligne (des cours en ligne);

Est-ce que mes cotisations sociales vont être de 12,8% ou 22%

Ma 2eme question, est que je vends ce contenu digital sur des platformes américaines.

Est ce que le chiffre d’affaire réalisé en dehors de la France est soumis à imposition de la même manière que celui réalisé en France?

Bonjour,

Avec plaisir, merci à vous pour ce compliment 🙂

Pour votre activité, vous vendez des formations. Il s’agit donc selon moi d’une activité de prestations de services libérales avec un taux de cotisation de 22%.

Si vous vendez à l’étranger, votre CA est bien imposé en France. Il peut exister certaines règles spécifiques en matière de TVA, renseignez-vous bien à ce sujet.

Belle journée,

Bien à vous.

Bonjour,

Je viens d’ouvrir une librairie de livres d’occasion à mon domicile en complément de mon travail en CDI temps partiel.

Mes charges seront bien de 12,8 % ?

Est-ce que je suis vraiment dans l’obligation d’ouvrir un compte bancaire spécialement pour mon entreprise ?

Par avance, merci.

Emmanuelle.

Bonjour,

Il s’agit bien de ventes de marchandises (ou éventuellement de location de biens), votre taux de cotisations sociales est donc bien de 12,8% (sauf si vous bénéficiez de l’ACRE).

L’ouverture du compte bancaire est vivement conseillé, et obligatoire lorsque vous dépassez 10K € de CA pendant 2 années consécutives. Vous trouverez des informations à propos du compte bancaire auto-entrepreneur ici : https://www.mon-autoentreprise.fr/compte-bancaire-autoentrepreneur/

Bien à vous.

Bonjour,

Je travaille comme un developpeur en CDI. Dans mon temps libre, j’écris des livres numériques, j’ai aussi quelques services électroniques qui ont commencé de générer des revenus (moins de 200 Euros par mois, mais ca va augmenter).

Etre autoentrepreneur est le bon choix pour déclarer ces revenus? Dois je payer meme les cotisation sociales? Je suis déjá assuré par mon employeur principal.

Merci!

Bonjour,

Effectivement, le statut auto-entrepreneur est particulièrement adapté si vous souhaitez lancer une activité complémentaire à votre activité salariée. Les cotisations sociales sont dues, même si vous payez déjà des cotisations sociales en tant que salarié.

Attention simplement à ce que votre contrat de travail actuel ne vous interdise pas la création d’une auto-entreprise. Si besoin, n’hésitez pas à solliciter notre accompagnement pour la création de votre auto-entreprise.

Bien à vous.

Bonjour,

Auto-entrepreneur depuis août 2021, et agé de – de 21 ans, je souhaite être rattaché à la déclaration de revenus de mes parents.

J’ai réalisé un petit chiffre d’affaires sur les 2 trimestres 2020 et j’ai opté pour le prélèvement libératoire de 2,20 %, qui ont été réglés.

Dois je de nouveau faire déclarer ce chiffre par mes parents dans leur déclaration de revenus? et si oui : sur quel ligne et de quel montant,

En espérant avoir une réponse

Bien cordialement

Bonjour,

Effectivement, vos revenus auto-entrepreneur doivent être déclarés sur la déclaration de vos parents. Pour savoir comment déclarer ces revenus, consultez notre article sur la déclaration d’impôt et n’hésitez pas à télécharger notre tutoriel qui explique dans quelle case vous devez déclarer ces revenus.

Bien à vous.

bonjour;

je suis retraité depuis juillet 2020 , je veux redémarrer une petite activité en complément ;

il y -a- t-il un impact sur ma retraite ? et ai-je des avantages ?

j’aurais 62 ans au démarrage de mon activité

merci de votre réponse cordialement.

Bonjour,

Il peut effectivement y avoir un impact sur votre retraite, notamment si vous n’avez pas liquidé votre retraite à taux plein et que vous ne remplissez pas les conditions du cumul emploi-retraite. Si vous ne remplissez pas ces conditions (pas de retraite à taux plein ou si l’ensemble de vos pensions des régimes obligatoires ne sont pas liquidées), vous pouvez cumuler mais dans ce cas vos pensions retraites pourront être diminuées en fonction de vos revenus d’auto-entrepreneur. Vous trouverez plus d’informations sur les règles de cumul emploi-retraite sur le site des services publics.

Bien à vous

Bonjour, exerçant en auto entrepreneur en tant que psychologue.

Mes charges peuvent atteindre 35% de mon chiffre d’affaire.

Est il plus favorable de passer directement en SELARL unipersonnelle ?

Merci pour votre réponse.

Bonjour,

Avec cette seule affirmation, je dirai qu’il peut être intéressant d’y songer (car vous dépassez le taux d’abattement forfaitaire de 34%). Toutefois, la meilleure chose à faire est de prendre RDV avec un expert-comptable afin d’en vérifier tous les avantages et inconvénients !

Bien à vous.

Bonjour

Je suis autoentrepreneur. Un client me propose d’être agent commercial et de me donner un forfait automatique pour mes frais + % sur C.A. Comment cela se passe versus mon complément chômage. POLE EMPLOI me dit que ce forfait frais n’est pas à tenir en compte et à déclarer, de ne déclarer que le C.A. réalisé. Confirmez-vous?

Par ailleurs si je trouve un CDI je peux garder ce contrat d’agent commercial en parallèle?

Merci d’avance

Bonjour,

Pour connaître les règles de cumul avec votre chômage, je vous invite à lire notre article sur le sujet.

Si vous facturez des frais de déplacement ou autres frais à votre client, ces frais seront considérés comme du chiffre d’affaires, et seront donc à prendre en considération pour le calcul de vos cotisations sociales ainsi que le maintien de vos droits au chômage. Seuls les frais de débours peuvent être exclus de la base du CA à déclarer à l’URSSAF ou à Pôle Emploi.

Enfin, si vous trouvez un CDI, vous pouvez tout à fait cumuler avec votre statut d’agent commercial si rien ne vous en empêche dans votre contrat de travail.

Bien à vous.

Bonsoir , j’ai lu au fil des pages du net que les taux de ceux qui ont eu l’accre a partir d’avril 201_ allait être recalculer en 2021 du a priori a une loi covid19. Or j’ai absolument rien compris à ces changements de taux et surtout a la rétroactivité apparemment . J’ai créer ma micro entreprise en juillet 2018 et je commence a m’inquiéter ,je me méfie de ce gouvernement ce changement de taux rétroactif a partir d’avril 2018 est en notre faveur ou en notre défaveur . Pouvez m’expliquer ses changements de taux de l’accre . Merci a vous

Bonjour,

Nous n’avons pas entendu parlé d’une modification des taux ACRE liée au Covid 19. L’ACRE a été réformé en 2020, et pour ceux ayant bénéficié de l’ACRE avant 2020, les taux de 2ème et 3ème année changent. Pour mieux comprendre ces changements, consultez notre article sur la réforme de l’ACRE ici.

Bien à vous.

Bonjour,

Les indemnités kilométriques (IK), et les frais de repas (frais réels) sont-ils imposable aux impôts sur le revenu et de cotisations sociales?

Bonjour,

Si vous refacturer ces frais à vos clients, alors ils doivent être considérés comme du chiffre d’affaires, et feront l’objet d’une imposition et de cotisations sociales. Vous pouvez toutefois utiliser la méthode des débours afin de ne pas avoir à les comptabiliser comme du CA pour éviter d’avoir à payer des impôts et cotisations sociales. Il faut pour cela que vous puissiez obtenir une facture au nom de votre client pour ces frais.

Bien à vous.

Bonjour

si je veux embaucher un salarié en CDI , comment ca se passe pour déclarer et payer ses cotisations

Bonjour,

Il existe un dispositif simplifié appelé le TESE. Renseignez-vous auprès de l’URSSAF pour plus d’informations.

Bien à vous.

bonjour

je suis salarie et je voudrais faire auto entrepreneur dans le nettoyage courant des bâtiments et je voudrais des explications sur les taxes a payer ainsi que sur les impôts sur le revenu.

merci d’avance pour les réponses

Bonjour,

Si vous souhaitez bénéficier de l’aide de nos experts pour créer votre auto-entreprise et vous informer sur les différentes charges (cotisations, taxes, impôts, etc.), vous pouvez opter pour un accompagnement complet pour la création de votre auto-entreprise comprenant un entretien conseil.

Bien à vous.

Excellent !!!

Toutes les infos pratiques sont là. Merci pour ces conseils précieux.

Cordialement, Eric LEGALLAIS

Merci pour votre commentaire Eric, ravi que notre article vous ait été utile 🙂

Bonne continuation et à bientôt sur notre blog !

Bien à vous

Bonjour , j’ai un peu de mal , je fais une confusion …

Je suis sur le régime Micro BNC , classé dans le libérale ( Je ne sais pas pourquoi , car je fais des prestations de services , ce qui joue egalement un rôle dans l’abattement , bref) .

J’ai crée mon activité en Fevrier 2019 . Je fais ma déclaration trimestrielle , et bénéficiant encore de l’ACCRE automatique (avant 2020) , mes charges correspondaient à 5,5% du chiffre affaire trimestriel .

Mais je ne comprends pas , ce sont bien les charges sociales n’est ce pas ??

Pour les impôts , que dois je déclarer? Je n’avais pas d’activité avant ,c ‘est ma 1e année . Je n’ai pas opté pour le versement libératoire , donc j’aurai à payer le prélevement à la source. Mais quand (quel mois)? et comment?

Je n’ai pas payé les impôts pour l’année 2019 , il me semble que c’est normal car c’est l’année de création , mais pour cette année 2020 ? Où dois je declarer l’impôt sur le revenu , et comment s’aplique l’abattement ( qui sera ici de 34%) .

Pareil , je n’ai pas payé de CFE pour la 1e année 2019 , quel est le taux pour l’année 2020?

Je vous remercie

Bonjour Ralph,

Alors pour répondre à vos différentes questions :

Affiliation en MICRO-BNC : certainement que votre activité est une activité de prestation de service libérale (ex : consultant en marketing digital). Il se peut aussi qu’il s’agisse d’une erreur d’affiliation auprès de la sécurité sociale des indépendants, dans ce cas rapprochez-vous d’eux pour demander la modification de cette affiliation.

Pour les 5,5% de charges : il s’agit bien de cotisations sociales. Si vous n’avez pas opté pour le versement libératoire, vous devez donc payer séparément votre impôt sur le revenu dû pour l’activité auto-entrepreneur. Pour l’application du prélèvement à la source dès la création, vous devez faire une démarche auprès du service des impôts en estimant le montant de CA réalisé sur la 1ère année d’activité afin d’avoir une simulation des acomptes de prélèvement à la source. Sans démarche de votre part en ce sens, vous déclarerez sur la déclaration de revenu 2020 les revenus perçus en 2019, dont les revenus de l’auto-entreprise. Vous n’avez pas à appliquer l’abattement forfaitaire, les impôts le feront pour vous. Dans ce cas, vous devrez payer en septembre 2020 l’impôt dû au titre des revenus auto-entrepreneur 2019.

Voici 2 articles complémentaires à lire pour en savoir plus sur l’imposition en auto-entreprise :

• Le versement libératoire et le prélèvement à la source

• La déclaration d’impôt en auto-entreprise

Concernant la CFE, effectivement vous bénéficiez d’une exonération de plein droit pour l’année de création. Il fallait tout de même transmettre une déclaration initiale de CFE avant le 31 décembre 2019. Pour le taux, c’est impossible de vous le donner… Le montant de la CFE dépend de nombreux critères :

• La valeur locative de l’adresse de domiciliation de votre micro-entreprise

• Le nombre de m2 affecté à l’auto-entreprise à cette adresse

• Le CA annuel de l’année n-2 (ou à défaut celui indiqué sur la déclaration initiale)

• Un taux voté par la commune de domiciliation de l’auto-entreprise

Vous comprendrez donc qu’il m’est impossible de vous donner une estimation du montant (ou d’un éventuel taux) de CFE. Celle-ci oscille généralement entre 200€ et 3600€ pour un auto-entrepreneur.

Vous trouverez toutes les informations sur la CFE en auto-entreprise ici.

Excellente journée et prenez bien soin de vous et de vos proches !

#RestezChezVous

Bonjour et merci pour ces informations !

J’ai vu sur d’autres sites qu’on avait droit à une exonération de 50% sur la CFE la deuxième année. Est-ce bien le cas ?

Si je crée mon entreprise en cette fin d’année, du coup 2020 correspondrait à ma 2ème année ?

Dois-je faire ma déclaration initiale de CFE avant cette fin d’année pour bénéficier des 50% ? (comme je n’aurai pas encore reçu le numéro de siret j’imagine si je lance la création maintenant…).

Bonjour,

Avec plaisir Jean !

Pour la déclaration initiale de CFE, vous ne pourrez la faire qu’une fois le SIRET reçu, de toute façon. Pour l’exonération de 50% en 2ème année, c’est automatique. La 1ère année d’exonération est accordée pour la 1ère année au cours de laquelle vous encaissez du CA. Ainsi, si vous ne facturez rien en 2019, vous aurez une exonération totale en 2019 ET 2020. L’exonération de 50% s’appliquerait alors en 2021.

Belles fêtes,

Bien à vous.

Bonjour, Je suis retraitée à taux plein, et j’envisage de faire des photos pour une artiste. Cela pourrait me rapporter environ 1200€ par an.

Pensez-vous que pour cette petite somme il est intéressant de créer une “autoentrepreneur”, avec des charges, des frais, des impôts etc. ou à la fin il ne me restera plus grand chose.

Sinon vers quelle autre solution je peux me retourner.

Merci d’avance

Bonjour,

Le mieux reste de faire une simulation pour savoir si cela en vaut la peine. Vous pouvez utiliser notre simulateur officiel ici.

Nous pouvons également vous aiguiller et faire un point gratuitement sur votre projet lors d’un entretien conseil téléphonique d’une dizaine de minute. Réservez votre créneau ici.

Excellente journée,

Bien à vous.

Bonjour

Ma question porte sur la validation des trimestres retraite : en prestation de service (BIC), le chiffre d’affaire retenu pour valider 1 trimestre est de 2412 €. Ce chiffre d’affaire est-il celui avant l’abattement de 50% ou après abattement.

Merci pour votre réponse

Bonjour,

Le montant à valider pour un trimestre de retraite est bien un montant de chiffre d’affaire AVANT ABATTEMENT. L’abattement servira à calculer le revenu annuel moyen, qui permettra d’estimer le montant de l’indemnité journalière de retraite.

Voici un exemple, qui sera plus parlant :

Imaginons que vous réalisez 20 000 € de CA au cours d’une année en prestations de services BIC. Dans ce cas :

– Vous validez bien 4 trimestres au cours de l’année (car vous faites plus de 12 030 € de CA)

– Votre revenu annuel moyen est calculé après abattement (50%), soit 10 000 €

– Pour calculer le montant de l’indemnité journalière de retraite, il faut diviser ce revenu annuel moyen par 730, soit 10000/730 = 13,70€/jour, ce qui ferait une retraite d’environ 411€/mois (13,70 x 30).

J’espère que la question de la retraite est maintenant plus claire pour vous !

Belle journée,

Bien à vous.

Thomas

Pourquoi divisé par 2 puis par 730 et multiplier par 30 pour la retraite

C’était pour vous donner une estimation de vos droits à la retraite, mais nous vous invitons à vous rapprocher de la sécurité sociale des indépendants pour plus d’informations sur ce sujet !

Bonjour

merci pour ce dossier très complet !

Juste une petite question : si chiffre d’affaire nul, zéro impôt, ok mais quid des cotisations sociales ?

Sont-elles alors nulles ou existe-t-il un seuil plancher ?

je cotise par ailleurs en tant que salariée, est-ce possible d’éviter la double cotisation ?

Merci d’avance

Bien cordialement

Bonjour,

Avec plaisir ! Pour les cotisations sociales, il en est de même puisqu’elles sont calculées selon un pourcentage du CA, chaque mois ou chaque trimestre. Si vous avez 0€ de CA au cours d’une période, vous n’aurez donc aucune cotisations sociales à payer pour cette période ! Vous pouvez toutefois, sur option, demander à payer une base forfaitaire minimale pour vous garantir un minimum de protection sociale.

Aucune possibilité en revanche d’éviter la double cotisation : vous cotisez sur vos salaires en tant que salariée, et sur votre CA en tant qu’auto-entrepreneur. Cela vous donnera notamment des droits supplémentaires pour la retraite, sous le régime des indépendants.

Au plaisir de vous revoir sur notre site !

Bien à vous,

Thomas.

Merci beaucoup !

Professeur de danse et auto entrepreneur , je donne des cours en entreprise. Sur ma facture, Puis je rajouter mes charges (22%) au montant total HT de mes prestations ? ( sur le contrat seul est mentionné le tarif HT). Cela se fait dans le milieu artistique..

Merci de votre retour

Bonjour Cécile,

Je ne suis pas sûr de bien comprendre votre question : vous souhaitez faire apparaître les charges en clair sur vos factures pour vos clients ? Par exemple faire 2 lignes :

– Cours de 2h : 200€

– Cotisations sociales : 56€

Montant total HT : 256€

Si c’est le cas, je vous le déconseille car sur vos factures vous indiquez uniquement des produits ou services vendus, hors les cotisations sociales que vous aurez à payer ne sont pas un produit ou service vendu à vos clients. Nous vous recommandons donc d’inclure ces 22% dans le prix de vente de vos prestations. Pour calculer facilement le prix à facturer à partir du montant que vous souhaitez toucher pour vos prestations, vous pouvez utiliser cette formule :

[Le montant que vous souhaitez réellement toucher (dans mon exemple 200€)] / 0,78 = [Prix de vente avec cotisations sociales incluses (dans mon exemple 256€)]

Attention cependant par rapport à ce que vous nous indiquez : vous nous dites que votre contrat prévoit un montant HT. Si vous avez déjà signé ce contrat, vous ne pourrez pas facturer plus cher votre client, et donc vos cotisations sociales sont déjà incluses dans ce prix HT. Par exemple, si votre contrat prévoit un prix de 100€ HT pour vos prestations, vous devrez facturer 100€HT à votre client. Vous devrez donc déclarer 100€ de chiffre d’affaires, sur lesquels vous aurez à payer 22% de cotisations sociales, soit au final 78€ restants pour vous…

En espérant avoir pu vous éclairer et répondre à votre question,

À bientôt sur notre site !

Thomas

Bonjour,

Il n’est pas mentionné les assiettes sur lesquelles sont calculées les différentes charges. ( cotisations sociales, formation pro…).

Qu’en est-il des nouvelles concernant L’ACCRE qui ne serait depuis septembre 2019 possible sur seulement la première année. Est-ce acté? Cela concerne toute entreprises ou seulement qui vont se créer à partir de 2020 ?

L’auto-entrepreneur est-il soumis à l’impôt sur le revenu également ? Si oui, sur quelle base ?

Dans l’attente de votre retour.

Cécile

Bonjour Cécile,

Les différentes charges sont calculées sur le chiffre d’affaires, c’est bien mentionné mais peut-être pas suffisamment clair !

Pour l’évolution de l’ACRE, pour le moment le décret a été gelé. Les organismes de représentation des auto-entrepreneurs comme la FNAE sont montés au créneau pour défendre les auto-entrepreneurs. Pour l’instant, nous ne pouvons donc pas vous donner de réponse précise sur le sujet, mais il risque d’y avoir des changements à partir du 1er janvier 2020… Nous ne manquerons pas de vous tenir informée dès que nous en saurons davantage !

L’auto-entrepreneur est bien soumis à l’impôt sur le revenu. Il existe 2 possibilités : le prélèvement à la source (régime classique qui s’applique automatiquement) ou l’option pour le versement libératoire de l’impôt.

Il est imposé sur son CA global s’il opte pour le versement libératoire. Pour ceux qui sont au prélèvement à la source, ils doivent bien déclarer le CA total lors de la déclaration d’impôt mais ils ne sont imposé que sur une partie du CA : 29% pour les activités de vente, 50% pour les activités de prestations de services artisanales ou commerciales et 66% pour les activités libérales.

Belle journée et au plaisir !

Thomas

Très clair et très complet, merci !

Avec plaisir, merci à vous pour votre commentaire ! 🙂