Devenir Auto-Entrepreneur en prestation de service

Parmi toutes les activités possibles en micro-entreprise, vous êtes nombreux à vouloir devenir auto-entrepreneur en prestation de services. Mais derrière les termes « prestations de services » se cachent en réalité un grand nombre d’activités.

En effet, il est possible d’effectuer des prestations de services libérales, artisanales ou commerciales. La réglementation sera différente d’une prestation de service à une autre. Et il en va de même pour les taux de cotisations sociales, ainsi que les différentes charges de l’auto-entrepreneur en prestations de services. C’est pourquoi il est toujours bon de s’informer avant de se lancer !

Alors sous quelles conditions peut-on exercer en tant qu’auto-entrepreneur prestataire de service, et quelles activités peuvent être pratiquées à ce titre ?

Nos experts répondent à toutes vos questions sur la micro-entreprise en prestation de service dans cet article.

GUIDE AUTO-ENTREPRENEUR 2020

Avant d’aller plus loin, téléchargez gratuitement notre guide 2020 sur l’auto-entreprise au format PDF en répondant à notre questionnaire !

Nous y abordons : la validation de l’idée/du projet, les démarches de création, des conseils pour gérer efficacement son auto-entreprise, 7 stratégies pour trouver des clients, et bien d’autres informations importantes (assurance, protection sociale, retraite, etc.).

Sommaire : Auto-Entrepreneur en prestation de service

Quels types d’activités pour l’auto-entrepreneur prestataire de service ?

- Auto-Entrepreneur en prestation de service libérale

- Les activités de prestations de services artisanales en micro-entreprise

- Les prestations de services commerciales en auto-entrepreneur

- Un auto-entrepreneur peut cumuler différentes activités

Comment devenir auto-entrepreneur en prestations de services ?

- Définir le CFE compétent pour se déclarer auto-entrepreneur en prestation de service

- Les démarches pour devenir auto-entrepreneur prestataire de service

- L’inscription au Registre des Commerces et des Sociétés (RCS) ou au Répertoire des Métiers (RM)

- Les démarches supplémentaires pour devenir auto-entrepreneur prestataire de services à la personne

La réglementation de l’auto-entrepreneur en prestation de service

- Les plafonds de chiffre d’affaires

- La tenue d’une comptabilité simplifiée

- Les réglementations spécifiques à certaines activités de prestations de services

Les charges de l’auto-entrepreneur prestataire de services

- Les cotisations sociales des prestataires de services

- L’imposition de l’auto-entrepreneur en prestations de services

Mise en place du contrat et facturation de la prestation de service

Quels types d’activités pour l’auto-entrepreneur prestataire de service ?

Avant toute chose, il est important de rappeler quels types d’activités peuvent être exercées par l’auto-entrepreneur prestataire de service. En effet, les prestations de services peuvent être de 3 natures différentes : libérales, artisanales ou commerciales.

Auto-Entrepreneur en prestation de service libérale

Par définition, exercer une profession libérale consiste à délivrer des prestations de services libérales.

L’article 29 de la loi du 22 mars 2012 donne la définition de ce qu’est une profession libérale. En voici les termes :

Les professions libérales groupent les personnes exerçant à titre habituel, de manière indépendante et sous leur responsabilité, une activité de nature généralement civile ayant pour objet d’assurer, dans l’intérêt du client ou du public, des prestations principalement intellectuelles, techniques ou de soins mises en œuvre au moyen de qualifications professionnelles appropriées et dans le respect de principes éthiques ou d’une déontologie professionnelle, sans préjudice des dispositions législatives applicables aux autres formes de travail indépendant.

De ce fait une activité de profession libérale est définie par plusieurs critères :

- exercice d’une activité de façon indépendante ;

- réalisation de prestations essentiellement intellectuelles, techniques ou encore de soin ;

- qualifications professionnelles permettant d’exercer la profession (ce n’est pas le cas de toutes les activités libérales) ;

- respect obligatoire d’une déontologie spécifique (pas toujours obligatoire non plus).

Le terme de profession libérale couvre donc un nombre restreint d’activités telles que médecin, architecte, vétérinaire, infirmier ou encore avocat. Ces professions supposent l’accomplissement de prestations de service au profit de la clientèle du professionnel libéral qui exerce en tant qu’auto-entrepreneur.

Précisons toutefois qu’il existe des professions libérales réglementées et des activités libérales non réglementées. Certaines activités libérales peuvent donc s’exercer sous le statut auto-entrepreneur sans diplôme.

Ainsi, par exemple, il est possible de devenir consultant indépendant en auto-entreprise sans avoir à justifier de diplôme.

Les activités de prestations de services artisanales en micro-entreprise

La liste des activités artisanales a également été établie par décret. Il s’agit des activités de production, de transformation, de réparation ou de prestation de service relevant de l’artisanat, grâce à un savoir-faire particulier.

Il est donc possible de devenir auto-entrepreneur artisan pour exercer des prestations de services relevant de l’artisanat. Voici les différentes activités de prestations de services artisanales :

- Les activités de prestations de services dans le bâtiment (maçonnerie, peinture, carrelage, plomberie, électricité, etc.) ;

- Les activités de prestations de services dans le transport (taxi, VTC, ambulancier, dépannage automobile etc.) ;

- Les activités de prestations de services dans la réparation (mécanique automobile, horloger, bijoutier, informatique, etc.) ;

- Les activités de prestations de services à la personne (coiffure, esthétique, nettoyage, etc.) ;

- Les autres activités de prestations de services artisanales (secrétariat, maréchalerie, photographie, toilettage, etc.).

Certaines activités de prestations de services artisanales sont réglementées, notamment les activités du bâtiment, la coiffure ou encore les soins esthétiques. Selon les activités que vous souhaitez exercer, vous devrez donc justifier d’une qualification professionnelle (diplôme ou 3 années d’expérience).

Les prestations de services commerciales en auto-entrepreneur

Enfin, il existe également des prestations de services commerciales. Il est donc possible de créer une auto-entreprise de prestations de services commerciales.

Il n’existe pas de définition claire et précise de ce qu’est une prestation de service commerciale. Il convient donc d’en déduire qu’une prestation de service est commerciale dès lors qu’elle n’est ni libérale, ni artisanale. En principe, il s’agit donc de prestations qui ne sont ni intellectuelles, ni médicales, ni techniques et ni artisanales… Ça n’aide pas beaucoup, on est d’accord !

Voici une liste non exhaustive d’activités de prestations de services commerciales que peuvent exercer les auto-entrepreneurs :

- Livreur à vélo (ou coursier à vélo) ;

- Agent commercial immobilier ;

- Agent de sécurité ;

- Activités de location de biens ;

- Prestataire évènementiel ;

- etc.

Là encore, il se peut que certaines activités soient réglementées. Pour vous simplifier la tâche, vous trouverez un listing des activités réglementées sur le site BPI France.

Un auto-entrepreneur peut cumuler différentes activités

Il est, en effet, tout à fait possible de cumuler plusieurs activités. Vous pouvez donc devenir auto-entrepreneur en prestation de services, et proposer également de la vente de marchandises à vos clients. Vous pouvez même cumuler plusieurs activités de prestations de services différentes. Par exemple, un auto-entrepreneur en achat-vente de véhicules pourra aussi proposer de la réparation automobile ou du nettoyage de voitures.

Vous devrez simplement définir quelle est votre activité principale parmi toutes les activités que vous souhaitez exercer.

Si vous cumulez plusieurs activités de natures différentes (artisanales et commerciales, ou libérales et commerciales par exemple), il faudra simplement vérifier à quel Centre de Formalités des Entreprises (CFE) vous devrez vous adresser pour effectuer vos démarches administratives.

Comment devenir auto-entrepreneur en prestations de services ?

Avant de vous lancer dans les différentes démarches, il vous faudra définir le Centre de Formalités des Entreprises compétent par rapport à la nature de votre activité. Puis, remplir un dossier et l’envoyer au bon CFE, pour vous inscrire sur le bon registre. Contrairement aux idées reçues, devenir auto-entrepreneur prestataire de services n’est pas si simple !

Définir le CFE compétent pour se déclarer auto-entrepreneur en prestation de service

Les formalités de création d’une micro-entreprise pour un auto-entrepreneur prestataire de service sont relativement simples. Il faudra tout d’abord identifier quel est le Centre de Formalités des Entreprises (CFE) compétent. Celui-ci varie selon la nature de l’activité :

- Pour une activité commerciale le CFE est la Chambre de Commerce et de l’Industrie (CCI) ;

- pour une activité artisanale le CFE est la Chambre des Métiers et de l’Artisanat (CMA) ;

- pour une activité libérale le CFE est l’URSSAF.

Maintenant que vous savez à qui envoyer votre dossier de création, voyons justement quelles sont les démarches à accomplir pour devenir auto-entrepreneur en prestation de services.

Les démarches pour devenir auto-entrepreneur prestataire de service

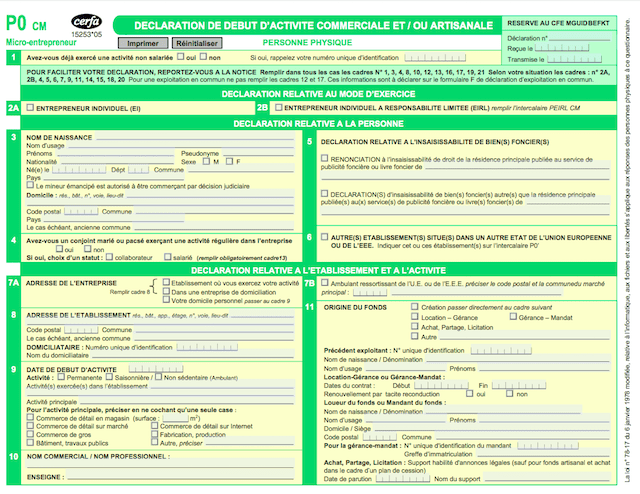

La première étape pour devenir auto-entrepreneur en prestation de services est d’immatriculer votre micro-entreprise. Il faudra pour cela remplir un formulaire de création auto-entrepreneur : le cerfa P0.

Pour déclarer une auto-entreprise en prestation de service artisanale ou commerciale, il faudra remplir le cerfa P0 CMB. Pour les prestations de services libérales, ce sera le cerfa P0 PL.

Ces formalités peuvent être effectuées en ligne, sur le site officiel de l’Inpi. Dans ce cas, vous n’aurez pas de frais à régler, l’inscription en tant qu’auto-entrepreneur étant gratuite. Cependant, vous devrez faire des choix lors de votre inscription. Et ces choix sont importants. Ils peuvent avoir des conséquences plus ou moins graves, et peuvent vous coûter chers si vous ne faites pas les bons choix ! Pour en savoir plus, consultez notre guide pour savoir comment créer votre micro-entreprise.

Toutefois, pour éviter les erreurs et faire des économies d’impôts, nous vous conseillons fortement de vous faire accompagner pour la création de votre auto-entreprise !

Devenez auto-entrepreneur en prestation de service aujourd'hui !

Confiez vos démarches de création d’auto-entrepreneur en tant que prestataire de service à nos experts : évitez les erreurs, ne ratez aucune aide et accélérer vos démarches !

L’inscription au Registre des Commerces et des Sociétés (RCS) ou au Répertoire des Métiers (RM)

Si vous créez une auto-entreprise de prestations de services commerciales, vous serez alors inscrit au RCS. Cette inscription est obligatoire et automatique. Le CFE de la Chambre de Commerce transmettra votre dossier au Greffe du Tribunal de Commerce compétent. Ce dernier procédera à votre immatriculation au Registre du Commerce et des Sociétés.

Les commerçants auto-entrepreneurs reçoivent un extrait K, équivalent de l’extrait Kbis pour l’auto-entrepreneur. Ce document officiel indique notamment votre numéro SIRET et votre code APE.

Si vous exercez une activité de prestation de service artisanale, vous serez alors immatriculé au Répertoire des Métiers (RM). Ce répertoire est tenu par la Chambre de Métiers (CMA). Là encore, l’inscription est obligatoire et automatique, c’est la CMA qui s’en chargera en traitant votre dossier de création.

Vous recevrez dans ce cas un extrait d’immatriculation D1P. C’est l’équivalent de l’extrait K pour les artisans. Il contiendra également votre n° SIRET et votre code APE.

Les démarches supplémentaires pour devenir auto-entrepreneur prestataire de services à la personne

Pour ceux qui souhaitent devenir auto-entrepreneur en services à la personne, quelques formalités supplémentaires devront être accomplies.

Si vous exercez uniquement des activités entrant dans le cadre des services à la personne (SAP), vous allez pouvoir faire bénéficier à vos clients d’une réduction d’impôt sur le prix de vos prestations. Ces activités sont strictement encadrées. Il existe précisément 26 activités de services à la personne. Et pour vous prévaloir du titre d’entreprise de service à la personne, vous ne devrez travailler qu’avec des particuliers, et n’exercez que des activités dans la liste des 26 activités de SAP.

Si c’est le cas, vous devrez vous inscrire sur l’extranet Nova, afin d’être enregistré comme entreprise de service à la personne.

Le guide 2020 sur l’auto-entreprise

Téléchargez-le gratuitement !

ENTRETIEN CONSEIL GRATUIT

Besoin d’aide pour créer votre auto-entreprise ? Nos experts vous rappellent gratuitement !

La réglementation de l’auto-entrepreneur en prestation de service

Outre les aspects généraux de la réglementation applicable aux auto-entrepreneurs en prestations de services (plafonds de chiffre d’affaires, comptabilité, etc.), il existe aussi des réglementations spécifiques à chaque secteur d’activité. Il convient donc de bien se renseigner, en fonction de l’activité que vous allez exercer, sur la réglementation applicable.

Les plafonds de chiffre d’affaires

L’auto-entrepreneur en prestation de services est soumis à un plafond de chiffre d’affaires fixé à 77 700 € hors taxes par an. Il est primordial de ne pas dépasser ce plafond dans l’optique de conserver les avantages du statut d’auto-entrepreneur.

En cas de dépassement de ce seuil pendant deux années consécutives, l’auto-entrepreneur ne pourra plus être affilié au régime d’imposition favorable de la micro-entreprise. Son auto-entreprise se transformera automatiquement en entreprise individuelle « au réel ». Il devra donc produire un bilan comptable, et le calcul des cotisations sociales se fera sous le régime de l’entrepreneur individuel classique (environ 50% des bénéfices).

L’appréciation du chiffre d’affaires se fait au prorata temporis pour la première année civile d’activité. Il y a de fait une nécessité de prendre en compte précisément le nombre de jours d’activité exercés la 1ère année d’activité.

Il existe également un seuil de franchise en base de TVA, au-delà duquel l’auto-entrepreneur prestataire de service deviendra redevable de la TVA. En effet, s’il dépasse 37 500 € de CA HT par an, il devra dans ce cas :

- Facturer de la TVA à ses clients dès le 1er jour du mois de dépassement de ce seuil ;

- Demander un n° de TVA intracommunautaire aux impôts ;

- Choisir son mode d’imposition à la TVA ;

- Et effectuer des déclarations de TVA (mensuelles, trimestrielles ou annuelles selon son choix).

Puisqu’il devient redevable de la TVA, il pourra aussi la récupérer sur ses frais professionnels et achats liés à l’activité auto-entrepreneur.

Pour connaître facilement les seuils qui vous seront applicables en 1ère année, utilisez notre simulateur gratuit.

La tenue d’une comptabilité simplifiée

Bien que la comptabilité soit simplifiée, elle n’est pas inexistante contrairement à de nombreuses idées reçues ! En effet, l’auto-entrepreneur en prestation de services devra respecter certaines obligations comptables :

- Tenir un livre de recettes faisant apparaître, dans l’ordre chronologique des encaissements, tous les paiements reçus de ses clients ;

- Facturer ses clients en respectant les règles de facturation et les mentions obligatoires ;

- Ouvrir un compte bancaire dédié à son auto-entreprise s’il dépasse 10 000 € de CA pendant 2 années consécutives ;

- Conserver toutes ses factures (envoyées et reçues) pendant 10 ans.

Les livres de recettes et les factures de l’auto-entrepreneur ne doivent pas être modifiables. Pour cette raison, il n’est pas possible d’utiliser un tableur comme Excel, par exemple. Vous avez donc le choix entre utiliser des documents papiers, ou un logiciel de comptabilité auto-entrepreneur adapté et conforme.

Les réglementations spécifiques à certaines activités de prestations de services

Certaines activités de prestations de services auront une réglementation particulière. Sans pouvoir citer toutes ces activités et toutes les réglementations ici, en voici quelques-unes :

- Effectuer des livraisons au moyen d’un véhicule motorisé : il faudra obtenir une capacité de transport de marchandises ;

- Devenir auto-entrepreneur VTC (ou taxi) : il faudra obtenir une capacité de transport de personnes ;

- Effectuer des prestations de services à la personne : il faudra obtenir un agrément ou se déclarer sur Nova ;

- Prestations de services dans le secteur du bâtiment : il faudra justifier d’un diplôme ou de 3 années d’expérience ;

- etc.

De plus, pour exercer certaines activités, vous devrez obligatoirement souscrire à certaines assurances. C’est le cas notamment dans le transport de personnes ou de marchandises, où l’assurance RC Pro sera obligatoire. Pour les artisans dans le bâtiment, il faudra parfois souscrire à une assurance décennale.

DEVENEZ AUTO-ENTREPRENEUR PRESTATION DE SERVICE

Déjà +1000 auto-entrepreneurs en prestation de service nous ont fait confiance pour leurs démarches de création, pourquoi pas vous ?!

Pour vous éviter les erreurs courantes, ne rater aucune aide et accélérer vos démarches de création, confiez-les à nos experts ! Nous vous accompagnons de A à Z dans la création de votre micro-entreprise prestation de service, de la constitution du dossier d’immatriculation jusqu’à la réception rapide de votre numéro SIRET à domicile !

Les charges de l’auto-entrepreneur prestataire de services

L’auto-entrepreneur en prestations de services aura plusieurs charges, taxes, impôts et contributions à payer. Voici un panorama de ces différentes charges.

Les cotisations sociales des prestataires de services

Les auto-entrepreneurs qui réalisent des prestations de services devront payer des cotisations sociales selon un pourcentage de leur chiffre d’affaires. Le taux de cotisations sociales est fixé à 21,2% pour les prestations de services commerciales et artisanales pour l’année 2025. Il est fixé à 24,6% pour les activités libérales non règlementées et à 23,2% pour les activités libérales règlementées relevant de la CIPAV. Ce taux peut être réduit de moitié pour la 1ère année d’activité grâce au dispositif ACRE. Le taux est alors de 10,6% du CA pour les prestations de service (BIC), de 12,3% pour les activités libérales non règlementées et de 13,9% pour les activités libérales règlementées.. Toutefois, il faudra remplir certains critères pour avoir le droit à cette aide à la création d’entreprise.

Pour payer ses cotisations sociales, l’auto-entrepreneur devra chaque mois, ou chaque trimestre, déclarer son chiffre d’affaires à l’URSSAF.

À ces cotisations sociales, s’ajouteront d’autres taxes et contributions :

- La Contribution à la Formation Professionnelle (CFP) : elle varie entre 0,1% et 0,3% du CA selon la nature de l’activité ;

- La Taxe pour Frais de Chambre Consulaire (TFC) : entre 0,044% et 0,48% pour les activités de prestations de services ;

- Le Versement Fiscal Libératoire (VFL) : en cas d’option pour le VFL, l’impôt est prélevé en même temps que les cotisations sociales à hauteur de 1,7% pour les prestations de services artisanales et commerciales, et 2,2% pour les activités libérales.

Pour savoir en détails quelles charges vous aurez à payer, consultez notre guide détaillé des charges en micro-entreprises.

L’imposition de l’auto-entrepreneur en prestations de services

Deux impôts seront dus par les auto-entrepreneurs prestataires de services : l’impôt sur le revenu et la Cotisation Foncière des Entreprises (CFE).

Concernant l’impôt sur le revenu, il y a 2 options possibles :

- Le prélèvement à la source : l’auto-entrepreneur paiera des acomptes mensuels pour le paiement de l’impôt dû pour l’activité auto-entrepreneur ;

- L’option pour le Prélèvement Forfaitaire Libératoire : sur option uniquement et à condition de respecter les critères d’éligibilité, l’auto-entrepreneur paye son impôt sur le revenu en même temps que ses cotisations sociales.

Dans certains cas, l’option pour le versement libératoire de l’impôt permet de faire de belles économies d’impôts. En revanche, il peut aussi avoir l’effet inverse, et vous faire payer de l’impôt alors que vous n’en êtes pas redevable. Vous devrez faire le choix du mode d’imposition sur votre formulaire de création. Pour éviter de faire un mauvais choix qui pourra vous coûter cher, faites-vous accompagner par nos experts !

Vous devrez également vous acquitter, chaque année, de la CFE. C’est un impôt local, assimilable à la taxe foncière pour les particuliers. Cet impôt varie entre 200€ et 700€ par an pour un auto-entrepreneur. Sachez qu’il existe certaines exonérations de cet impôt. Vous devez demander à bénéficier de ces exonérations, car elles ne sont pas automatiques. Encore une fois, nos experts sont là pour vous aider à bénéficier de ces exonérations et faire des économies d’impôts.

Mise en place du contrat et facturation de la prestation de service

Pourquoi rédiger un contrat de prestation de service ?

Bien que cela ne représente pas une obligation, la rédaction d’un contrat de prestation de services est particulièrement importante pour l’auto-entrepreneur afin de sécuriser ses relations commerciales.

En effet, quand un client a recours à un prestataire pour une mission particulière, il est important de déterminer les aspects de la relation avec le prestataire afin de prévenir de toute existence d’un lien de subordination qui pourrait entraîner une requalification du contrat de prestation en contrat de travail.

Dans la rédaction du contrat de prestation de services, il est tout d’abord nécessaire d’identifier les différentes parties. Par exemple si le client se trouve être une entreprise, vous devez faire figurer dans le contrat son numéro SIREN en plus de ses coordonnées.

Aussi, l’objet de la mission à laquelle le prestataire est tenu doit être clairement défini.

La durée de la mission est également une composante essentielle à prendre en compte. Le contrat doit en effet rapporter la date de début de la prestation qui peut être liée au versement d’un acompte par exemple. Celui-ci doit également faire apparaître un délai auquel devra se tenir le prestataire, ainsi que des échéances si la mission requiert un suivi.

En ce qui concerne le prix de la prestation, le contrat doit préciser le prix de cette dernière ainsi que les modalités de rémunération du prestataire. Il est aussi possible d’insérer au contrat une clause pénale permettant de sanctionner le client dans le cas où il ne règlerait pas les montants dus dans les temps.

Enfin, la mise en place d’une déclaration d’indépendance réciproque permettra d’établir une indépendance entre les parties dans le but de se protéger contre tout risque de requalification du contrat. C’est par exemple le cas pour les contrats de prestation de DJ, de prestation de services agricoles ou encore de services de location de bureaux ou de restauration. Certaines activités comportant un caractère spécifique peuvent même donner lieu à l’insertion d’une clause de confidentialité.

Sachez pour finir qu’il est également possible de résilier un contrat de prestation de service sous certaines conditions. Il est important de les prévoir dans le contrat de prestation de service.

Prestations de services en auto-entreprise : comment les facturer ?

Faire une facture conforme est un point essentiel pour l’auto-entrepreneur, en particulier en ce qui concerne la prestation de services. Que vos clients soient des professionnels ou bien des particuliers, vous devrez effectuer une facturation. Celle-ci est :

- obligatoire lorsque le prix de vente est supérieur ou égal à 25 euros (TVA comprise) ;

- à la demande du client particulier lorsque le prix est inférieur à 25 euros ;

- obligatoire dans tous les cas pour les clients professionnels.

Chaque facture émise doit respecter une numérotation chronologique. C’est pourquoi chacune d’entre elles comporte un numéro unique avec une numérotation séquentielle (suite logique).

Une numérotation efficace des factures permettra de rendre visible toute disparition de facture de votre comptabilité. Votre système de numérotation doit donc être clair et facilement compréhensible par les instituts de contrôle.

En cas d’erreur sur une facture, il ne faut surtout pas la détruire mais plutôt à faire un avoir. Ce dernier fait office de facture inversée, avec le même montant que la facture originale mais négatif.

Enfin, une dernière spécificité : l’auto-entrepreneur peut être rémunéré de différentes façons (espèces, chèque, virement, etc). Cependant, le paiement par espèce est interdit au-delà de 1000€.

La facturation des prestations est donc un enjeu majeur pour l’auto-entrepreneur qui souhaite bien gérer sa micro-entreprise. Pour simplifier la facturation de vos clients et éviter les erreurs en la matière, vous pouvez utiliser notre logiciel de facturation auto-entrepreneur.

FAQ : auto-entrepreneur prestataire de service

🚀 Comment devenir auto-entrepreneur en prestation de service ?

Pour devenir prestataire de service en auto-entreprise, il faut s'inscrire en remplissant un cerfa P0. Les démarches de création peuvent être faite en ligne, gratuitement, sur les sites officiels.

📊 Quels plafonds de chiffre d'affaires pour l'auto-entrepreneur prestataire de service ?

Il existe 2 plafonds pour l'auto-entrepreneur en prestation de service. Le plafond de CA du régime micro-entrepreneur est de 72 500 €. Le seuil de TVA est de 34 400 € de CA.

💰 Quelles sont les charges de l'auto-entrepreneur prestataire de services ?

Le taux de cotisations sociales pour les prestations de services en micro-entreprise est de 22%. À cela s'ajoute le versement libératoire (1,7% ou 2,2%) en cas d'option, la contribution à la formation professionnelle (de 0,1% à 0,3%), la taxe pour frais de chambre consulaire (de 0,044% à 0,48%), et enfin la cotisation foncière des entreprises (entre 200€ et 3600€ par an).

🎓 Peut-on devenir auto-entrepreneur en prestation de service sans diplôme ?

Il est possible d'exercer certaines activités de prestations de services sans diplôme. Toutefois, il existe des activités de prestations de services qui sont réglementées, et pour lesquelles il faudra justifier d'une qualification professionnelle.

Voilà, vous savez tout de l’activité d’auto-entrepreneur en tant que prestataire de service !

Si vous souhaitez bénéficier d’un accompagnement complet comprenant notamment un entretien conseil pour créer votre auto-entreprise en prestation de service, n’hésitez pas à faire appel à nos experts ! Nous vous proposons également un logiciel auto-entrepreneur qui vous permet d’automatiser toutes vos déclarations pour vous simplifier la vie et vous assurer d’être toujours en règle par rapport à la législation en vigueur : testez-le gratuitement pendant 1 mois !

Bonjour,

Je m’installe en tant que prestataire de services, à quoi correspondent les cotisations sociales ? Est ce que je cotise pour ma retraite et si ce n’est pas le cas, que dois-je faire ?

Merci

Bonjour,

Vous trouverez toutes les réponses à vos questions en téléchargeant notre guide sur le statut auto-entrepreneur ici.

Belle journée,

Bien à vous.

Bonjour ,

je suis auto-entrepreneur depuis le 1 décembre 2019 pour 3 activités : formation continue adultes , esthéticienne et céramiste .

je souhaite compléter mes activités par le statut agent commercial notamment pour la cosmétique et la décoration.

Est ce que je dois uniquement compléter le cerfa 13847*08 et ou dois je l’envoyer ? Ai je d’autres démarches à faire ?

Dans quelle catégorie dois je déclarer les commissions sur ventes svp ?

merci

Bonjour,

Afin de pouvoir répondre à vos questions, n’hésitez pas à solliciter l’accompagnement par nos experts du statut auto-entrepreneur pour l’ajout de cette nouvelle activité. Voici le lien à suivre : https://www.mon-autoentreprise.fr/modification-auto-entreprise/

Bien à vous.

Bonjour je suis auxiliaire de vie depuis 2 ans et demi pas de diplôme mais mon expérience professionnelle et quelques formations , je j’aimerai passer à mon propre compte et travailler de manière indépendante en proposant des services. Quel sont les démarches a faire s’il vous plait ?

Bonjour,

Afin de connaître les démarches à suivre, je vous invite à réserver un entretien gratuit avec nos conseillers.

Belle journée,

Bien à vous.

Bonjour, des amis ont une société ou ils montent les terrasses dès camping , je veux t ta ailler avec eux en tant qu’auto entrepreneur , est-ce que j’ai besoin de diplôme ou d expérience pour pouvoir faire ma demande ?

Bonjour,

Si vous faites des travaux de maçonnerie ou de carrelage, un diplôme ou 3 années d’expériences seront demandés par la chambre de métiers. Rapprochez-vous de la chambre de métiers pour connaître la réglementation précise.

Bien à vous.

Bonjour,

je suis auto entrepreneur depuis 2009 comme massorelaxologue (je ne suis pas esthéticienne). Je souhaiterai proposer aussi du soutien scolaire (j’ai tous les diplômes requis) et donc du service à la personne (après ajout de l’activité auprès du CFE). Est-ce que je pourrai faire bénéficier mes clients du crédit d’impôts si je fais une déclaration NOVA ou est-ce que du fait de « l’exclusivité des activités de services à la personne » je serai coincé par mon activité de massorelaxologue ? Il m’arrive aussi d’avoir des contrats de travail durant l’année (CDD) est-ce que cela va coincer aussi ?

Cordialement

Bonjour,

Effectivement, le fait de ne pas exercer exclusivement des activités de services à la personne vous exclut du champ d’application de la déclaration en tant qu’organisme de SAP vous permettant de faire bénéficier à vos clients d’une réduction d’impôt. Vous pouvez exercer cette activité en complément, mais elle ne pourra pas faire l’objet d’un crédit d’impôt pour vos clients.

Bien à vous.

bonjour

je suis auto entrepreneur depuis 2013 en libérale non règlementé. j’ai fait une adjonction d’activité en 2019 d’une activité également libérale non règlementé. je dépends de l’urssaf

J’envisage une inversion dans ces deux activités c’est a dire la principale va passer secondaire et la secondaire principale. le code ape sera donc changé. ma question est d’ordre administratif: n’ayant pas internet je voudrai savoir pour faire simple mais bien si je peux sur le même document P2P4 papier notifier et mon changement d’activité principale et celui de l’activité secondaire. donc cette inversion.

merci d’avance pour votre réponse

cordialement

Bonjour,

Vous pouvez inverser votre activité principale et secondaire avec un formulaire P2P4, à transmettre au CFE par courrier si vous ne pouvez pas effectuer la formalité en ligne.

Si besoin, nous pouvons vous accompagner dans cette démarche : Modification Auto-Entreprise : Formulaire P2-P4 Auto-Entrepreneur

Belle journée,

Bien à vous.

Bonjour

Je suis déjà actuellement Auto-Entrepreneur pour de la vente de marchandises sur internet, j’aimerais avoir une 2 eme activité sur mon auto entreprise en tant que prestation de service pour faire de la vente de légumes et œufs sur les marchés et à la ferme ( je n achete pas la marchandise, juste je la vends) est ce possible? Est il également possible d aider dans les champs si besoin en facturant des prestations de services?

Merci pour votre reponse

Bonjour,

Si vous souhaitez exercer de nouvelles activités, vous devez les déclarer auprès du centre de formalités des entreprises dont vous dépendez. Attention, il n’est pas possible d’exercer des activités agricoles sous le statut auto-entrepreneur. De plus, le poste de « vendeur » n’est pas un emploi indépendant car vous n’exercez pas de manière indépendante : vous avez des horaires imposées et les conditions de travail sont celles d’un salarié.

Pour ce qui est d’aider dans les champs, cette activité sera très certainement considérée comme agricole (et donc impossible de l’exercer sous le statut auto-entrepreneur).

Rapprochez-vous de votre CFE pour davantage d’informations,

Bien à vous.

Bonjour, je ne sais pas si je me situe plutôt en BIC ou BNC pour de la prestation de services (assistant administratif )

Quelle est la différence?

Bonjour,

La catégorie BIC ou BNC influe sur l’abattement fiscal effectué par les impôts. Les prestations d’assistance administrative sont des activités de prestations de services BIC (faites-le tout de même confirmer par votre service des impôts).

Bien à vous.

Bonjour,

Est-il possible de devenir micro entrepreneur pour effectuer des prestations de services agricoles comme taille levage…

Merci d’avance.

Sincères salutations.

Bonjour,

En principe, les activités agricoles sont exclues du statut auto-entrepreneur car elles relèvent de la MSA pour la sécurité sociale.

Belle journée,

Bien à vous.

Bonjour

Je suis auto entrepreneur en tant que mandataire de courtier en crédit immobilier et donc non assujettie à la TVA. J’ai l’intention d’élargir mon activité à de la prestation de service assujettie à la TVA. Dans ce cas est-ce que le seuil de franchise de TVA va bien s’appliquer à ma seule seconde activité ?

Merci pour votre réponse

Bonjour Paul,

Si vous ajoutez une activité de prestation de service, vous serez soumis aux seuils de TVA des activités de prestations de services. Dès lors que le cumul de CA de vos différentes activités de services dépasse les seuils de TVA, vous devrez facturer la TVA à vos clients (sauf cas particuliers d’exonérations pour certaines activités, notamment les activités de courtages en crédit). Ainsi, ce n’est pas seulement le CA des activités assujetties à la TVA qu’il faut prendre en compte, mais bien l’ensemble du CA en prestations de services.

Belle journée,

Bien à vous.

Bonjour j aimerais me lancer .

J suis un peu perdu je vais collaborer avec une societe en afrique qui importe du comestique et de l electronique .je serais charge de faire les achats et les remettre aux transitaires j aimerais savoir quels statuts ou activites devrais je prendre pour cette activite

Bonjour Christian,

Nous vous invitons à réserver un entretien conseil gratuit avec nos experts afin de pouvoir faire le point sur votre projet et obtenir des réponses à vos questions ! Réservez votre créneau ici.

Excellente journée,

Bien à vous.

Je veux créer un auto-entrepreneur pour une prestation en logistique ( préparation des commandes, rangement et manutention), comment je vais faire et quel code je dois utiliser

Bonjour,

Si vous ne savez pas comment faire pour créer votre auto-entreprise, nous pouvons vous accompagner dans les démarches. N’hésitez pas à solliciter notre accompagnement en suivant ce lien.

Pour le code APE, il sera attribué par l’INSEE, ce n’est pas à vous de le choisir.

Belle journée,

Bien à vous.

Bonjour, je suis auto entrepreneur pour prestation de service en logistique. Je viens de débuter.

Je ne sais pas si je dois déclarer le prix de la prestation ou le bénéfice net ( cest a dire les prix de la prestation-le prix de l’agent) tout doit apparaître sur la facture ou seulement le prix de la prestation?

Merci

Bonjour,

En auto-entreprise, vous ne pouvez pas déduire vos charges de votre chiffre d’affaires. Vous devez donc déclarer ce que votre client vous a payé. Sur vos factures, vous pouvez faire apparaître les différents services facturés. Si vous faites intervenir un sous-traitant, il n’est pas forcément nécessaire de le faire apparaître distinctement sur votre facture.

Bien à vous.